Diese Weisheit der Fußballtrainer-Legende Sir Alex Fergusson gilt auch jenseits des Fußballs. Zum Beispiel für das Management von festverzinslichen Wertpapieren – wie die Historie eines erfolgreichen Beispiels zeigt.

Der legendäre Fußballtrainer Sir Alex Ferguson sagte einmal: „Die Stürmer gewinnen Spiele, Titel gewinnt man mit der Defensive.“ Worte, die man sich merken sollte, wenn man aktuell die Fußball-Europameisterschaft in Deutschland verfolgt. Sie gelten jedoch auch für das Management von festverzinslichen Wertpapieren.

Der PIMCO GIS Income Fund verkörpert diese Philosophie – seine Fähigkeit, Angriff und Verteidigung in Einklang zu bringen, ist der Hauptgrund, warum der Fonds in Sachen Wertentwicklung an der Spitze der Rangliste steht. Seit seiner Auflegung am 30. November 20121 rangiert er auf Platz 12 unter 104 vergleichbaren Fonds in der Morningstar- Kategorie. Er hat im Jahr 2024 zudem mehr als 80 Prozent der gesamten Anlegerzuflüsse in seiner Morningstar-Kategorie verbucht. Das waren höhere Zuflüsse als bei jedem anderen UCITS-Fonds in allen Kategorien (einschließlich passiver Fonds und Aktienfonds).

Obwohl es aktuell gute Gründe gibt, sich über die Chancen an den Anleihenmärkten zu freuen, möchten wir einige Aspekte betonen, die es Anlegern ermöglichen, auch in Sachen Defensive diszipliniert zu bleiben:

- Berücksichtigen Sie risikoadjustierte Renditen - Obwohl der GIS Income Fund unter vergleichbaren Fonds die Nummer 1 in Bezug auf die Rendite ist, weist er eine nur unterdurchschnittliche Volatilität auf.

- Verzichten Sie nicht unnötig auf Qualität - Dank der Chancen bei qualitativ höherwertigen Anleihen erzielt der Fonds eine überzeugende Rendite von 6,99 Prozen, wobei er gleichzeitig ein historisch hohes Qualitätsniveau von AA- beibehält.

- Nutzen Sie Flexibilität, um makroökonomische Risiken zu bewältigen - Egal ob es darum geht, sich gegen hartnäckige Inflation oder stetig steigende Staatsverschuldung auf kostengünstige Weise zu schützen, Flexibilität ist der Schlüssel zu einer starken Verteidigung.

- Lassen Sie sich nicht von der temporären Attraktivität von Barmitteln täuschen - Denken Sie daran, dass geldmarktnahe Anlagen nicht risikofrei sind. Indem sie sich Anleger mit Anleihen längerfristig höhere Renditen sichern, können sie das Wiederanlagerisiko reduzieren.3

Ob Sie nun gegen unsichere Märkte oder Kylian Mbappé antreten: Sehen Sie sich bitte die untenstehenden Informationen und Grafiken an, um zu erfahren, wie Sie in diesem Sommer eine starke Verteidigung aufbauen können.

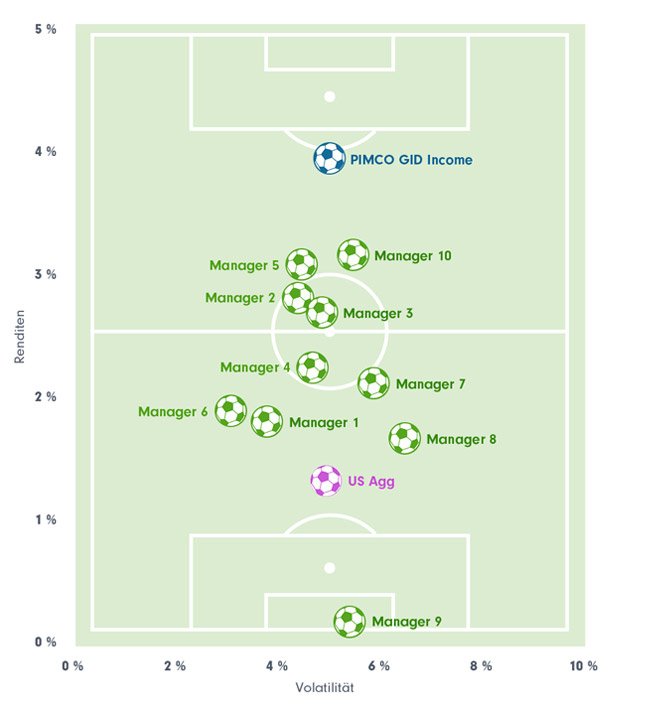

Abbildung 1: Zehn-Jahres-Renditen versus Volatilität

Stand: 31. Mai 2024; Quelle: Morningstar. Anteilsklasse ist „USD Institutional Accumulation“ (nach Gebühren/Kosten). Der „US Aggregate“ ist die offizielle Benchmark des Fonds ausschließlich für Performance-Vergleiche.

Vergangene Performance ist keine Garantie oder ein verlässlicher Indikator für die zukünftige Wertentwicklung.

Lesen Sie das Kapitel „Wichtige Informationen“, um zusätzliche Informationen zu erhalten zu Themen wie Wertentwicklung und Gebühren, Charts, Indizes, Anlagestrategie, GIS-Fonds und Risiko-Informationen.

Berücksichtigen Sie risikoadjustierte Renditen

Mit seiner diversifizierten Palette von Renditetreibern und dem Gleichgewicht zwischen qualitativ hochwertigen und höherverzinslichen Segmenten des Markts konnte der Fonds nicht nur höhere Renditen als jeder andere (der insgesamt 104 Fonds) in seiner Morningstar-Kategorie seit seiner Auflegung erzielen. Er hat dies auch geschafft, ohne die Volatilität nach oben zu fahren, um zusätzliche Rendite zu generieren. Seine Fähigkeit, ein Volatilitätsprofil beizubehalten, das niedriger ist als der Durchschnitt vergleichbarer Fonds und trotz signifikanter Überrenditen (siehe Abbildung 1) im Einklang mit breiteren Anleihen-Indizes steht, ist ein Beweis für den disziplinierten Anlageprozess und das rigorose Risikomanagement des Fonds.

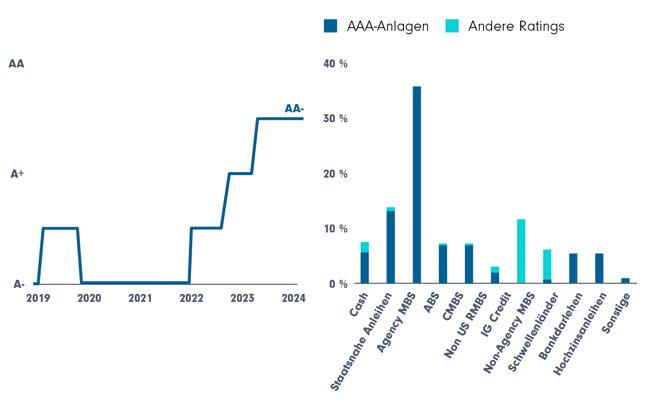

Verzichten Sie nicht unnötig auf Qualität

Die durchschnittliche Qualität des Fonds liegt jetzt auf einem historisch hohen Niveau (AA-), wobei 67 Prozent des Portfolios in mit AAA bewerteten Vermögenswerten investiert sind4.

Dies zeigt, dass Anleger durch einen flexiblen Ansatz auf den aktuellen Märkten für festverzinsliche Wertpapiere immer noch überzeugende Renditen (6,99 % beim PIMCO GIS Income Fund in USD) erzielen können, ohne im Qualitätsspektrum nach unten zu gehen.

Diese Risikoreduzierung ist eine Folge der attraktiven Chancen, die PIMCO in den qualitativ hochwertigsten Bereichen des Markts sieht, insbesondere bei mit Hypotheken besicherten Wertpapieren der amerikanischen Agencies und in den Märkten für verbriefte Kreditpapiere, wo der Großteil der Fonds-Engagements mit AAA bewertet ist (siehe Abbildung 2). Dies sind Bereiche, in denen wir zu überzeugenden Spreads im Vergleich zu generischen Unternehmensanleihen investieren können, während die Wertpapiere zudem durch Werte abgesichert sind, die sie in verschiedenen konjunkturellen Szenarien potenziell resilienter machen5.

Abbildung 2: Durchschnittsqualität im PIMCO GIS Income Fund (links); AAA-Assets je Sektor (rechts)

Stand: 31. Mai 2024; Quelle: PIMCO. Nur zur Illustration, um spezifische Investmentthemen aufzuzeigen. Kommentare zu Trends an den Finanzmärkten basieren auf den aktuellen Marktbedingungen, die sich ändern können. Lesen Sie das Kapitel „Wichtige Informationen“ für zusätzliche Informationen zu Ausblicken, Anlagestrategie und Risikohinweisen. Die blauen Balken auf dem Diagramm rechts zeigen AAA-Anlagen, die grünen Balken stehen für andere Ratings. Lesen Sie das Kapitel „Wichtige Informationen“ für zusätzliche Informationen zu Anlagestrategie, Portfoliostrukturierung und -positionierung sowie zu Charts und Risikohinweisen.

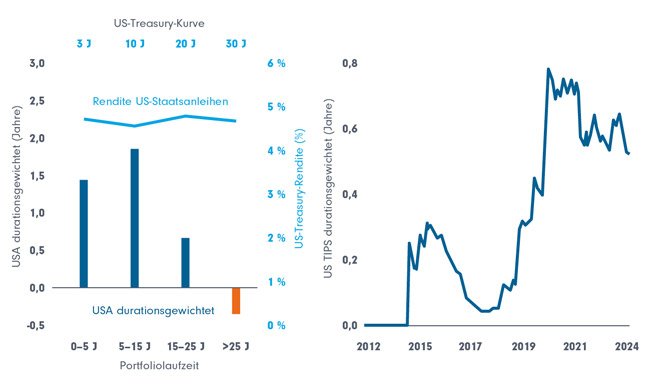

Bleiben Sie flexibel, um makroökonomische Risiken zu bewältigen

Der Benchmark-unabhängige Ansatz und der flexible Werkzeugkasten des Fonds ermöglichen es, potenzielle makroökonomische Risiken zu mindern, ohne erhebliche Kosten für das Portfolio zu verursachen.

- Kurvenpositionierung: Die langfristige Tragfähigkeit der Staatsverschuldung ist derzeit eine verständliche Sorge vieler Anleger. Auch wenn es kurzfristig möglicherweise keine fiskalischen Konsequenzen gibt, könnte der massive Bestand an Staatsanleihen in den Volkswirtschaften der Industrieländer über den langfristigen Horizont hinweg dazu führen, dass die Zinskurven steiler werden. Um sich gegen dieses Szenario zu schützen, verwaltet der Fonds seine Kurvenexponierung aktiv und setzt eine direkte Short- Position am längeren Ende der US-Zinskurve ein, die dem Portfolio zugutekommen würde, wenn die langfristigen US-Zinsen steigen. Dies ist eine relativ kostengünstige Form des Schutzes im aktuellen Umfeld, da die Zinskurven weitgehend flach bleiben sollten und Anleger aktuell nicht mit attraktiven zusätzlichen Erträgen für langfristige Zinsrisiken kompensiert werden.

- Inflationsindexierte Anleihen: Obwohl die Inflation von den Höchstständen im Jahr 2022 zurückgegangen ist, bleibt sie in den meisten Industrieländermärkten über den Zielvorgaben der Zentralbanken, und es besteht weiterhin das Risiko, dass die Inflation „hartnäckig“ bleibt, insbesondere in den USA, wo das Wachstum im Vergleich zu anderen Regionen nach oben abweicht. Die Anleihenmärkte preisen jedoch Inflationsniveaus (gemessen an der Break-even- Inflation) ein, die den Zielen der Zentralbank ähneln. Das bedeutet, dass das Portfolio ohne Zahlung einer großen Prämie gegen Inflationsüberraschungen abgesichert werden kann, indem es Duration über US-amerikanische inflationsgeschützte Anleihen (TIPS) anstelle von nominalen US-Staatsanleihen aufnimmt6.

Abbildung 3: Positionierung der US-Zinskurve (links); U.S. TIPS Exposure (rechts)

Stand: 31. Mai 2024; Quelle: Bloomberg, PIMCO. Nur zur Illustration. Lesen Sie das Kapitel „Wichtige Informationen“ für zusätzliche Informationen zu Ausblicken, Anlagestrategie und Risikohinweisen.

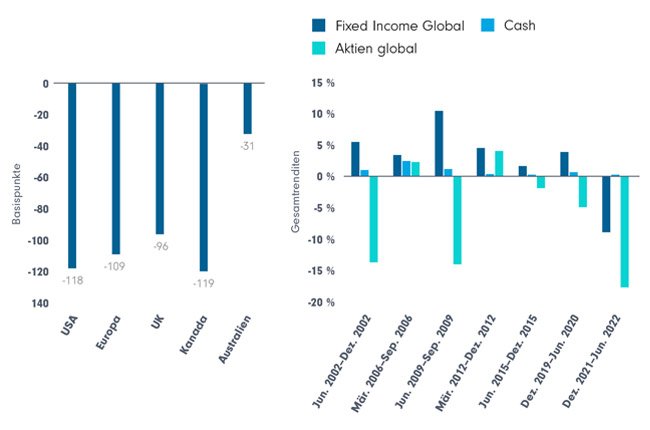

Lassen Sie sich nicht von der temporären Attraktivität von Cash täuschen

Anleger sollten darauf abzielen, ihre Rendite zu „besitzen“ und sie nicht mit Bargeldbeständen nur kurzfristig zu „mieten“. Anleger, die in der Lage sind, ihre Renditen durch mittelfristige Anlagen längerfristig zu sichern, können voraussichtlich besser abschneiden als Anleger in geldmarktnahen Anleger, die im Fall eines möglichen Zinssenkungsszenarios einem Wiederanlagerisiko ausgesetzt sind. Die Märkte preisen derzeit Zinssenkungen in den Märkten der Industrieländer ein, und es gibt zusätzliches Aufwärtspotenzial durch Kapitalzuwächse für Anleihenbesitzer, wenn das Wachstum enttäuscht und die Zinsen weiter gesenkt werden. In einem derartigen Umfeld niedrigen Wachstums können Anleiheninvestoren typischerweise deutlich besser abschneiden als Anleger, die auf Bargeld (und Aktien) setzen.

Abbildung 4: Erwartete Veränderung der Cash-Rendite (in Basispunkten) bis 2025 (links); Wertentwicklung in Perioden mit einem langsameren Wachstum der Weltwirtschaft (rechts)

Stand: 31. Mai 2024; Quelle: Bloomberg, PIMCO. Nur zur Illustration. Perioden mit langsamerem BIP-Wachstum sind definiert als zwei oder mehr aufeinanderfolgende Quartale mit einer Wachstumsrate des US-BIP in verketteten Dollar QoQ SAAR unter 3% in den vergangenen 20 Jahren. Markt- Vergleichsparamater sind wie folgt: Globale festverzinsliche Wertpapiere – Bloomberg Global Aggregate Index, Globale Aktien – MSCI World Index, Bargeld – ICE BofA US 3-Month Treasury Bill Index.

Es gibt keine Garantie dafür, dass die oben genannten Trends sich fortsetzen werden. Kommentare zu Trends an den Finanzmärkten basieren auf den aktuellen Marktbedingungen, die sich ändern können. Lesen Sie das Kapitel „Wichtige Informationen“ für zusätzliche Informationen zu Indizes, Charts, Ausblicken und Risikohinweisen.

Anlageprodukte:

PIMCO GIS Income Fund (IE00B8JDQ960/ IE00BDTM8703)

Bei den hierbei genannten Produkten handelt es sich um Fonds, die von PIMCO aufgelegt werden. Diese genannten Fonds stellen keine Lösung für die im Artikel dargestellten Themen dar und sollten nicht als Anlageberatung, als Angebot oder Aufforderung, noch als Kauf oder Verkauf eines Finanzinstruments interpretiert werden. Darüber hinaus sollten Hinweise auf zukünftige Ergebnisse nicht als Schätzung oder Versprechen von Ergebnissen interpretiert werden, die ein Kundenportfolio erzielen kann. Aussagen über Finanzmarkttrends oder Portfoliostrategien basieren auf den aktuellen Marktbedingungen. Es gibt keine Garantie, dass diese Anlagestrategien unter allen Marktbedingungen funktionieren oder für alle Anleger geeignet sind und jeder Anleger sollte seine Fähigkeit bewerten, langfristig zu investieren, insbesondere in Zeiten von Marktabschwüngen. Ausblick und Strategien können ohne Vorankündigung geändert werden. Es wird keine Zusicherung gemacht, dass ein Konto, Produkt oder Strategie Gewinne, Verluste oder Ergebnisse erzielen wird oder wahrscheinlich ist, die denen gezeigten ähnlich sind.

PIMCOs Konjunkturausblick: Zölle, Technologie und Wandel

Die Sicherung attraktiver Anleihenrenditen kann langfristige Erträge stützen,…

Die Zukunft Europas: Stabile Basis in volatiler Welt | PIMCO

Angesichts globaler Unsicherheiten sieht sich Europa mit einem langsameren Wa…

PIMCOs langfristiger Ausblick: Die Zeit der Fragmentierung

Da sich die Weltordnung im Wandel befindet, sollten Anleger ihre Portfolios s…