Mit ELTIFs 2.0 können längerfristige Investments z. B. in Nachhaltigkeits- oder Infrastrukturprojekte auch für Privatanleger ermöglicht werden. Die FFB prüft daher deren effiziente Abwicklung, sobald die technischen Produktstandards final vorliegen.

ELTIFs (European Long Term Investment Funds) wurden von den europäischen Regulatoren geschaffen, um insbesondere umfangreichen Infrastruktur- und nachhaltigen Transformationsprojekten langfristig planbare Finanzierungsmöglichkeiten zu eröffnen. ELTIFs gibt es bereits seit 2015. Weil der Erfolg hinter den Erwartungen zurückblieb, wurden die zugrundeliegenden Regelungen mit den Bestimmungen zu ELTIF 2.0 reformiert – seit Beginn dieses Jahres ist die neue Regulierung in Kraft.

Beratungschance: eine neue Klasse von Alternatives

Mit ELTIF 2.0 ebenso wie mit dem Instrument des Offenen Infrastruktur-Sondervermögens (OIS) besteht für Fondsanbieter grundsätzlich die Möglichkeit, auch für Privatanlegerinnen und Privatanleger neue alternative Anlageklassen investierbar zu machen (und nicht nur im Rahmen von Spezial- und geschlossenen Fonds, wie bisher).

Gerade der ELTIF räumt Fondsanbietern die Möglichkeit ein, äußerst vielfältige Investments zu nutzen und auch verschiedene Anlageklassen in einem Fonds zu kombinieren: Infrastruktur, Private Equity, Privatkredite oder auch Immobilien. Und obwohl der Regulierungsrahmen von der EU gesetzt ist, unterliegen die Zielinvestments keiner regionalen Beschränkung auf EU-Mitgliedsstaaten.

Für die Beratung ergibt sich daraus die Chance, Portfolios ihrer Kundinnen und Kunden durch Hinzunahme langlaufender, eigentlich illiquider Investments effektiv zu diversifizieren. Denn ELTIFs weisen in der Regel sehr schwache Korrelationen zu den großen Anlageklassen Renten und Aktien auf und sind damit hervorragend zur breiteren Diversifikation von Anlegerportfolios geeignet. Zudem können bekanntermaßen gerade im Bereich Infrastruktur Investments getätigt werden, bei denen die langfristigen Ertragsaussichten relativ stabil und gut vorhersehbar sind – auch das ist eine gute Voraussetzung für ein Investment mit vergleichsweise geringer Volatilität sowie geringer Konjunktur- und Zinsabhängigkeit.

Technische Standards stehen noch aus

Grundsätzlich liegt eine eingeschränkte Liquidität in der Natur von ELTIFs. Sie ist einerseits positiv, denn sie ist eine Basis für die gewünschten Diversifikationseigenschaften. Andererseits ist die geringe Liquidität der Investments in ELTIFs eine der Herausforderungen für deren Anwendung im Publikumsfondsbereich. Die Europäische Wertpapier- und Marktaufsichtsbehörde ESMA holt in Konsultationen Meinungen aus dem Markt ein und arbeitet zurzeit noch an den technischen Regulierungsstandards (RTS). Ende Dezember 2023 hat die ESMA einen ersten Entwurf für diese Standards vorgelegt. Dieser wird aktuell in Konsultationen mit Marktteilnehmen sehr intensiv diskutiert. Gerade für den Vertrieb gegenüber Privatanlegerinnen und -anlegern sind viele Fragen zu klären: Wie ist die Rückgabe von Anteilen geregelt, welche Mindesthalteperioden und Ankündigungsfristen soll es geben?

Im Laufe dieses Jahres wird die Verabschiedung der RTS zu ELTIF 2.0 erwartet. Erst ab diesem Zeitpunkt können Plattformen wie die FFB vollumfänglich prüfen, wie die für den Vertrieb notwendigen Datenschnittstellen geschaffen und eine effiziente und standardisierte Abwicklung des Kaufs und Verkaufs von Anteilen in den Kundendepots realisiert werden können.

Marktpotenzial: auch abhängig von der Ausgestaltung der Produkte

Weil der regulatorische Rahmen neu und die noch ausstehenden RTS auch Themen wie Berichtsstandards (und auch den Aufbau der Fondsadministration selbst) betreffen, wächst das Angebot an Fonds, die ELTIF 2.0 zur Grundlage haben, nur langsam.

Und noch ist – aufgrund der äußerst flexiblen Ausgestaltbarkeit – nicht abzusehen, welchen Nutzen das Gros der Produkte am Ende für Anlegerinnen und Anleger haben wird. Erst wenn klar ist, welche Produkte mit welchen Strategien und Leistungsmerkmalen geschaffen werden, werden sich die Marktpotenziale des dann tatsächlich entstandenen Angebots beurteilen lassen.

Interesse bei Beratenden noch sehr Verhalten

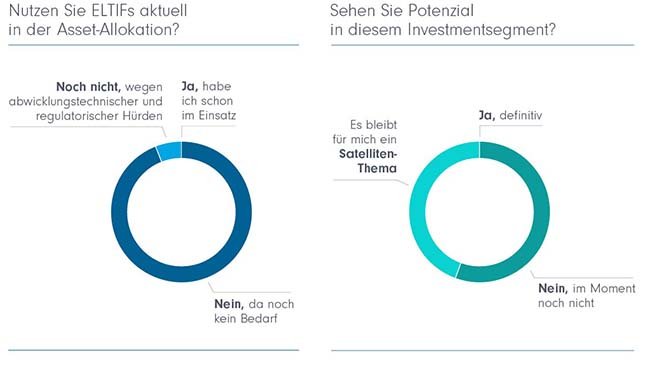

Eine aktuelle Umfrage unter Top-Partnern der FFB, die bei uns die größten Vermögen für Kunden verwalten, bestätigt das.

Beraterbefragung. Quelle: FFB, Stand März 2024

FFB: Intensive Prüfung der effizienten Kauf- und Verlaufsabwicklung

Da derzeit noch unklar ist, ob die RTS noch vor der Sommerpause verabschiedet werden, hat die FFB die Evaluation der Marktpotenziale und intensive Prüfung von ELTIFs sowie der OIS zu Beginn des nächsten Jahres eingeplant. Sobald das abgeschlossen ist, wird die FFB baldmöglich über die weiteren geplanten Schritte informieren – und auch darüber, wie eine mögliche rechtssichere und effiziente Abwicklung für unsere Partnerinnen und Partner realisiert werden kann.

Strategien für Ihre Kundenportfolios:

Zwei Sparplanchampions mit langer Historie | Carmignac

Carmignac Investissement und Carmignac Patrimoine bringen beide mehr als drei…

Carmignac Investissement: Bereit für 2026

Uneingeschränkt und flexibel, fokussiert und strikt bewertungsorientiert: So …

Große Chancen bei vermeintlichen KI-Verlierern | DWS

Andre Köttner, Fondsmanager der insgesamt 25 Milliarden schweren Aktienfonds …