Trump 2.0 bringt neue Unsicherheiten an die Märkte. Handelskonflikte, Inflation und geopolitische Spannungen fordern Anleger heraus. Der Carmignac Patrimoine adressiert mit einer flexiblen, aktiven Anlagestrategie gezielt Chancen und steuert Risiken.

Die globale Wirtschaft unterliegt beschleunigten Veränderungen, da die politischen Veränderungen unter der Trump 2.0-Administration sowie in Europa die Finanzmärkte verunsichern und zu erhöhter Volatilität führen. Selbst die Korrelation zwischen Aktien und Anleihen - eine Beziehung, die in der Vergangenheit für Portfoliostabilität sorgte – erweist sich zwischenzeitlich als unberechenbar. Während des Schocks am „Tag der Befreiung“, als Trump Rekordzölle ankündigte, fungierten Anleihen zunächst als Puffer gegen den Kollaps der Aktienmärkte, bevor beide Anlageklassen begannen, sich im Gleichschritt zu bewegen und gemeinsam zu steigen und zu fallen.

Vor diesem Hintergrund hat der Carmignac Patrimoine - unser Flaggschiff unter den diversifizierten Strategien - seine Anpassungsfähigkeit angesichts der sich rasch verändernden Marktbedingungen unter Beweis gestellt.

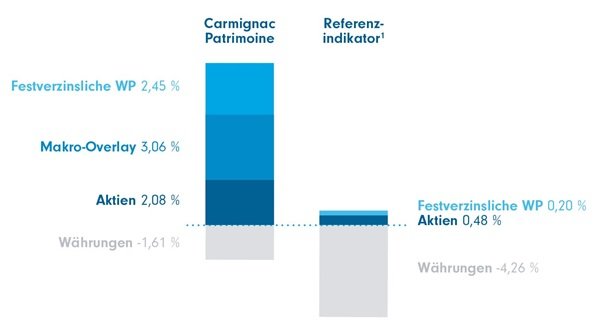

Seit Jahresbeginn hat der Fonds eine Performance von +6,7 % erzielt und damit seinen Referenzindikator deutlich übertroffen, der mit -3,0 % im negativen Bereich liegt1. Diese Performance spiegelt nicht nur unsere makroökonomischen Überzeugungen wider - insbesondere in Bezug auf den übermäßigen Optimismus des Marktes gegenüber den USA -, sondern auch die Präzision und Agilität, mit der wir unsere Anlagestrategie umgesetzt haben. Alle wichtigen Performancetreiber haben einen positiven Beitrag geliefert; insbesondere unsere inflationsgebundenen festverzinslichen Strategien, die Allokation in Gold, die Absicherung der Aktienpositionen, die gezielte Selektion von Technologiewerten sowie unsere positive Einstellung zum Euro.

Zusammensetzung der Performancetreiber im Jahr 2025 (Bruttoleistung)

1 40% MSCI AC World NR Index + 40% ICE BofA Global Government Index + 20% €STR Capitalized Index mit vierteljährlichem Rebalancing.

Quelle: Carmignac, 26.05.2025 Anteilsklasse A EUR Acc.

Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für die künftige Wertentwicklung. Die Wertentwicklung versteht sich nach Abzug der Gebühren (mit Ausnahme der Verkaufsgebühren, die von der Vertriebsstelle einbehalten werden).

Existentiell in der neuen Realität der Ära Trump 2.0: ein agiles Management der Performancetreiber

US-Märkte: das Ende eines Zyklus?

Es wird erwartet, dass Zölle und die damit verbundenen Unsicherheiten das Wirtschaftswachstum vorübergehend abschwächen werden, bevor ein möglicher fiskalischer Stimulus der Trump-Regierung für einen Schub sorgt. Diese Wachstumsverlangsamung dürfte mit einem höheren Inflationsdruck und einer steigenden Schuldenlast einhergehen. Vor diesem Hintergrund haben wir im Carmignac Patrimoine einen selektiven Ansatz in Bezug auf US-Anlagen gewählt, der darauf beruht, was die Märkte im Vergleich zu unserem Szenario derzeit einpreisen oder nicht.

Die erste Auswirkung innerhalb dieses Szenarios ist eine weitere Abschwächung des Dollars, die durch die Bereitschaft der Anleger, ihre Anlagen weiter zu diversifizieren, noch verstärkt wird. Eine unserer wichtigsten Maßnahmen ist daher, den Euro gegenüber dem Dollar zu bevorzugen.

Auch auf der Aktienseite erscheint es aus einer taktischen Top Down-Perspektive derzeit ratsam, die Allokationen zu Lasten der USA weiter zu diversifizieren. Da die 30-jährigen US-Renditen nur knapp unter 5 % liegen, scheint das Aufwärtspotenzial für Aktienbewertungen eher begrenzt zu sein. Vor diesem Hintergrund haben wir unser Engagement in Europa und den Schwellenländern erhöht, die unserer Meinung nach attraktivere Bewertungen aufweisen und durch ihre eigenen positiven Fundamentaldaten gestützt werden. Diese Diversifikation erfolgte durch gezielte Investitionen, sowohl durch den Einsatz von Derivaten als auch Einzelpositionen in führenden europäischen Unternehmen wie Siemens. Gleichzeitig wurde eine bedeutende Schwellenländer-Positionierung beibehalten.

Bei der Aktienauswahl kann die geografische Aufteilung jedoch irreführend sein. Der Hauptsitz eines Unternehmens spiegelt nicht unbedingt den Ort wider, an dem es den Großteil seiner Einnahmen oder Gewinne erwirtschaftet. Die USA sind nach wie vor der größte Markt für die Identifikation von Unternehmen mit persistentem Gewinnwachstum, welches durch eine einzigartige Innovationskultur und umfangreiche Investitionen gestützt wird, was dann wiederum eine langfristige Expansion unterstützt. So werden beispielsweise die vier großen Hyperscaler - Amazon, Google, Microsoft und Meta - bis Ende 2025 voraussichtlich rund 330 Milliarden US-Dollar investieren. Darüber hinaus wird das ehrgeizige Stargate-Rechenzentrumsprojekt, das von der Trump-Administration unterstützt wird, schätzungsweise 500 Milliarden US-Dollar an Investitionen erfordern.2

In Bezug auf die Staatsverschuldung bleiben wir sowohl in den USA als auch in Europa vorsichtig. Auf der anderen Seite des Atlantiks besteht unsere Hauptsorge darin, dass die Märkte das Risiko einer anhaltenden Inflation unterschätzen könnten, während in Europa das Potenzial für ein stärker als erwartetes Wachstum Aufmerksamkeit verdient. In beiden Regionen erfordert die hohe Verschuldung einen vorsichtigen Ansatz, weshalb wir inflationsindexierte Strategien bevorzugen. Als Alternative stellen Staatsanleihen aus Lateinamerika im aktuellen Umfeld eine überzeugende Gelegenheit dar.

Unsere geografischen Kern-Ideen

Quelle: Carmignac, Juli 2025

Alte oder neue Wirtschaft: der U-Turn der Investoren?

Wie schon 2022 unterstreicht auch das Jahr 2025 den zyklischen Charakter der Branchenführerschaft. Carmignac Patrimoine verfolgt bei der Sektorallokation einen komplementären Ansatz, bei dem sowohl Aktien als auch Credits ausgewogen berücksichtigt werden, um Chancen im gesamten wirtschaftlichen Spektrum zu nutzen.

Bei Aktien konzentrieren wir uns weiterhin auf Unternehmen, die profitables Wachstum bieten, aber noch angemessenen bewertet werden. Während die Nachfrage nach Künstlicher Intelligenz stark bleibt, bedeuten steigende Zinsen, dass dieser Bewertungsfaktor aktiv gesteuert werden muss. Diversifikation ist nach wie vor wichtig, denn Wachstumschancen sind nicht auf den Technologiesektor beschränkt. Dementsprechend haben wir unsere Engagements in der Industriebranche - vor allem in den Bereichen Elektrifizierung, Automatisierung sowie Luft- und Raumfahrt - sowie im Finanzsektor erhöht. Innerhalb des Finanzsektors stellen Schwellenländerbanken eine attraktive Alternative zu ihren Pendants aus den Industrieländern dar, da sie ein strukturelles Wachstumspotenzial und attraktivere Bewertungen bieten, insbesondere da die Banken in den Industrieländern mit hohen Bewertungen, einer verstärkten Regulierung und einer möglichen Abschwächung in den USA zu kämpfen haben.

Die Sektorallokation unserer Credit-Strategie ist komplementär zu unserer Aktienallokation. Die hohe Gewichtung von Energieunternehmen resultiert aus deren Fähigkeit, der Volatilität der Rohstoffpreise standhalten können. Unser Engagement in Finanzinstituten zeichnet sich durch eine hohe Liquidität und Kapitalisierung aus. Diese beiden Sektoren profitieren auch von der von uns erwarteten Inflationsdynamik.

Das goldene Zeitalter der aktiven Diversifikation?

Der Anstieg der langfristigen Zinssätze in den USA gefährdet die gewohnte Korrelation zwischen Aktien und Anleihen, die in der Vergangenheit hilfreich war, um Kursverluste an den Aktienmärkten abzufedern. Folglich kann eine flexible Asset Allocation, die die modifizierte Duration drastisch reduzieren kann, wenn sie nicht mehr als vorteilhaft angesehen wird, einen wichtigen Beitrag zum Portfolio leisten, wie es derzeit der Fall ist. Unsere Hauptsorge gilt nach wie vor dem Risiko eines erneuten Inflationsanstiegs, was uns dazu veranlasst, eine vorsichtige Haltung gegenüber Zinssätzen einzunehmen. Während Aktien im aktuellen Umfeld unsere bevorzugte Anlageklasse bleiben, nutzen wir jede Phase sinkender Volatilität zum Kauf von Absicherungen über Optionen. Auch Gold und den Yen betrachten wir weiterhin als sichere Häfen, die vor allem vor dem Hintergrund eines schwächelnden US-Dollars wertvoll sind.

Im heutigen Marktumfeld ist eine diversifizierte und flexible Anlagestrategie wichtiger denn je. Wir gehen zwar nicht von einer endgültigen Verschiebung der langfristigen Marktführerschaft aus, sehen aber ein überzeugendes Aufholpotenzial in den Schwellenländern und Europa, wo die Stimmung der Anleger nach wie vor deutlich gedämpft ist. Viele Anlagen in diesen Regionen werden mit einem beträchtlichen Abschlag gegenüber ihren US-Konkurrenten gehandelt, was attraktive Möglichkeiten der Portfoliodiversifizierung bietet. Die Diversifizierung sollte jedoch nicht zu einer Verwässerung der Überzeugungen oder einem Mangel an strategischer Ausrichtung führen. Das Portfolio des Carmignac Patrimoine ist von überzeugten Einschätzungen geprägt. Dank eines ausgewogenen Verhältnisses zwischen Diversifizierung und Überzeugung hat der Fonds unter der Leitung von Guillaume Rigeade, Eliezer Ben Zimra, Jacques Hirsch und Kristofer Barrett eine konstante Performance erzielt.

Performance des Carmignac Patrimoine

Die Performance des Carmignac Patrimoine liegt seit Jahresbeginn im obersten Dezil seiner Morningstar-Kategorie und im obersten Quartil für die 1- und 3-Jahres-Zeiträume.3

Carmignac Patrimoine Performance seit dem Wechsel des Fondsmanagements zum 30.09.2023

* Quelle: Carmignac; kumulierte Wertentwicklung seit 30.09.2023 bis 30.06.2025 der Anteilsklasse A EUR acc.

Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für die zukünftige Wertentwicklung. Die Wertentwicklung versteht sich ohne Gebühren (ohne die von der Vertriebsstelle erhobenen Ausgabeaufschläge).

Referenzindikator: 40% MSCI AC World NR (USD) (reinvestierte Nettodividenden), 40% ICE BofA Global Government Index (USD) (reinvestierte Kupons), 20% kapitalisierter ESTER.

Fußnoten:

1 Wertentwicklung der Anteilsklasse A EUR zum 04.07.2025

2 Quellen: Carmignac, Bloomberg, Mai 2025

3 Quelle: Morningstar, 30.04.2025. Morningstar EUR Moderate Allocation - Global. 2025 Morningstar. Inc - Alle Rechte vorbehalten. Wertentwicklung der Anteilsklasse A EUR acc. Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für die künftige Wertentwicklung. Die Wertentwicklung versteht sich nach Abzug der Gebühren (ohne die von der Vertriebsstelle erhobenen Ausgabeaufschläge).

Anlageprodukte:

Carmignac Patrimoine (FR0010135103)

Carmignac ist eine unabhängige Vermögensverwaltungsgesellschaft, die 1989 auf der Grundlage von drei Prinzipien gegründet wurde. Diese gelten bis heute: echter Unternehmergeist, menschlicher Sachverstand und ehrliches Engagement.

Weitere Anlagestrategien:

Carmignac Investissement: Bereit für 2026

Uneingeschränkt und flexibel, fokussiert und strikt bewertungsorientiert: So …

Globaler Top-Fonds, made in Europe: Carmignac Investissement

Weitere Dollar-Abwertung befürchtet? Gerade beiBei globalen Aktien sind dann …

Bereit für eine neue Zeit? Carmignac Patrimoine | Carmignac

Die globalen Anlagemärkte sind im Umbruch. Paradigmen haben sich verändert, s…