In den letzten Monaten haben mehrere große Technologieunternehmen angekündigt, dass sie eine Dividende ausschütten wollen. Wie ist dieser Trend zu erklären? Wird er sich fortsetzen? Welche Auswirkungen hat er auf Dividendenstrategien?

US Big Tech beginnt, eine Dividende zu zahlen, ein Phänomen, das sich unserer Meinung nach fortsetzen wird.

Wenn wir Investoren fragen würden, was Alphabet, Meta, Salesforce, Booking... gemeinsam haben, würden die meisten sagen, dass es sich um erfolgreiche technologieorientierte Unternehmen handelt, und sie hätten Recht.

In den letzten Jahren haben die meisten dieser Unternehmen mit starkem Umsatzwachstum und steigenden Betriebsmargen den MSCI US TR übertroffen. Sie wurden bei den Anlegern sehr beliebt, und ihre Marktkapitalisierung erreichte in vielen Fällen Rekordwerte.

Was einige Anleger jedoch vergessen zu erwähnen, ist, dass alle diese Unternehmen in den letzten sechs Monaten ihre erste Dividende ausgeschüttet haben. Und wir glauben, dass dies kein Zufall ist.

Eine weitere Gemeinsamkeit dieser Unternehmen ist, dass sie alle auf einem riesigen Bargeldhaufen sitzen. Ende 2023 beliefen sich die Barmittel von Alphabet (einschließlich Äquivalente und kurzfristige Anlagen) auf 25 % der gesamten Vermögenswerte. Bei Meta waren es fast 30 % und bei Salesforce rund 15 %.

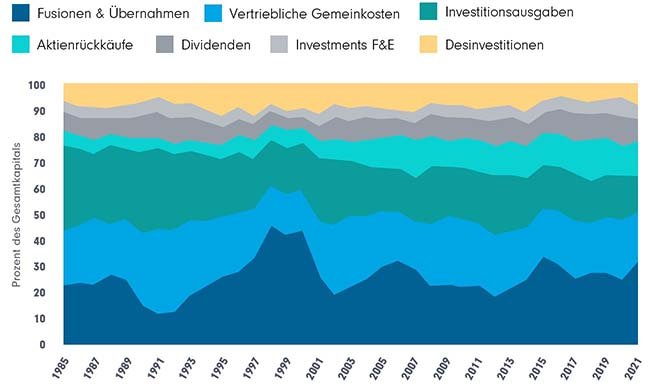

Wenn Unternehmen einen positiven operativen Cashflow erwirtschaften, müssen sie entscheiden, wie sie diese Mittel verwenden wollen. Sie haben grundsätzlich die Möglichkeit, in organisches Wachstum (CAPEX / F&E), anorganisches Wachstum (Fusionen und Übernahmen) zu investieren, die Bilanz zu verbessern (Schulden abzubauen / Barmittel zu erhöhen) oder sie an die Aktionäre umzuverteilen.

Diese Entscheidung, die in der Hand der Vorstände liegt, wird sehr oft nach dem ROIC-Ansatz (Return on Invested Capital) getroffen, d. h. die Vorstände treffen die Entscheidung auf der Grundlage dessen, was den Aktionären den größten Wert bringt.

In diesem Zusammenhang kann die Verbesserung der Bilanz eine interessante Wahl sein, wenn die Zinsen hoch sind, da das Unternehmen Zinskosten sparen kann. Investitionen in Fusionen und Übernahmen können attraktiv sein, wenn die Bewertungen der Wettbewerber niedrig sind. Investitionen in Forschung und Entwicklung sind eine gute Option, um Innovation und Differenzierung zu schaffen, wenn das Unternehmen über starke Forschungsteams oder niedrige Betriebskosten verfügt.

Kapitalverwendung in den USA, 1985-2021

Quelle: Counterpoint Global; FactSet, Refinitiv, 2024

Seit Anfang 2022 hat sich das makroökonomische Umfeld von schnellem Wachstum und niedrigen Zinssätzen zu einer komplexeren Situation gewandelt. Die Zinssätze sind rasch gestiegen, die Kerninflation hat zugenommen und bleibt hartnäckig, während die Lieferketten in Frage gestellt werden und die geopolitischen Spannungen zunehmen. Viele Unternehmen sehen sich mit einer Verlangsamung des Umsatzwachstums konfrontiert, und die Kapitalrenditen neuer Investitionen werden in Frage gestellt.

Es wird immer schwieriger, Investitionen mit positivem ROIIC (inkrementellem ROIC) zu finden, was immer mehr Unternehmen zu einer Umschichtung veranlasst.

Mehrere große Technologieunternehmen, die ihre liquiden Mittel früher in großem Umfang in ihr Wachstum investierten (durch organische oder anorganische Investitionen), entscheiden sich heute zunehmend dafür, diese Kriegskasse an ihre Investoren umzuverteilen.

Obwohl einige von ihnen schon seit Jahren an Aktienrückkäufe (Umverteilung durch Aktienrückkauf) gewöhnt sind, beginnen sie nun zunehmend mit der Ausschüttung von Dividenden.

In den USA werden Dividenden in der Regel vierteljährlich ausgeschüttet. Diese Dividende stellt für die Anleger eine regelmäßige Einkommensquelle dar und gibt ihnen die Möglichkeit, einen Teil dieses Kapitals für andere Zwecke zu verwenden oder es einfach wieder in ihr Portfolio zu investieren. Zu den wichtigsten Unterschieden zwischen Aktienrückkäufen und Dividenden gehören sicherlich die Wiederkehr und die Stabilität der Dividenden. Während Aktienrückkäufe in hohem Maße diskretionär und volatil sind, stellen Dividenden im Allgemeinen eine höhere Verpflichtung für Unternehmen dar, die in den meisten Fällen im Laufe der Zeit beibehalten oder erhöht werden.

Insgesamt ist die Marktreaktion positiv, wenn Unternehmen eine Dividende ausschütten. Die Anleger neigen dazu, dies als einen disziplinierten Ansatz für die Kapitalallokation wahrzunehmen, da der erwähnte Aspekt der Verpflichtung gegeben ist. Dies deutet darauf hin, dass das Unternehmen gewillt ist, seine Gewinne auf einer wiederkehrenden Basis umzuverteilen (im Gegensatz zu Aktienrückkäufen), was die langfristige Disziplin beim Cashflow-Management fördert und letztlich das Anlagerisiko verringert.

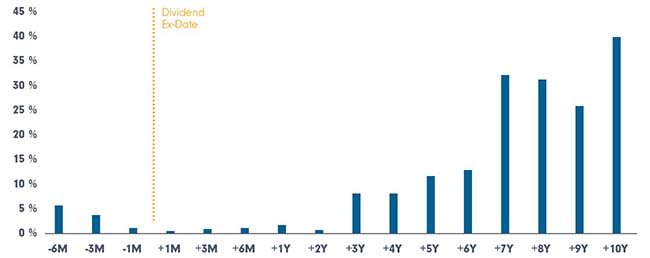

Einführung der Dividende: Wertentwicklung im Vergleich zum Russell 1000

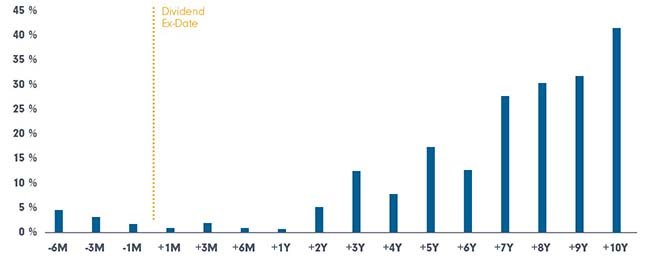

Einführung einer Dividende: Wertentwicklung im Vergleich zum Sektor

Quelle: Bloomberg, Morgan Stanley, 2024

Ein konkretes Beispiel für diesen positiven Effekt ist Meta.

Im Jahr 2022 wurde Meta wegen seiner überdimensionierten Investitionspläne in das Metaverse mehrere Quartale lang streng sanktioniert. Viele Anleger befürchteten, dass dies das Unternehmen gefährden könnte, da sich das Metaverse noch in einem sehr frühen Stadium befand, was bedeutete, dass die potenziellen Erträge nicht klar absehbar waren. Schlimmer noch, einige Anleger sahen darin ein Zeichen dafür, dass das Management den Fokus auf das Kerngeschäft von Meta verlor. Am ersten Februar 2024 sprang Meta um mehr als 20 % in die Höhe, als das Unternehmen seine Ergebnisse für das vierte Quartal 2023, einen Rückkauf im Wert von 50 Mrd. USD und die Einführung einer Dividende bekannt gab. Dies markierte einen Bruch von der früheren Ära der risikoreichen Wetten im Metaverse hin zu einem Unternehmen mit höherer Finanzdisziplin und aktionärsfreundlicher Kapitalallokation.

Insgesamt glauben wir, dass dieser Trend anhalten dürfte. In der Tat können wir mehrere andere Unternehmen mit einer starken Cashflow-Generierung und soliden Bilanzen nennen. Wir denken, dass sie versucht sein könnten, ihren Konkurrenten zu folgen, um ebenfalls von diesem positiven Effekt zu profitieren und ihre Anlegerbasis zu vergrößern.

Wie können Anleger an Dividenden von wachsenden Unternehmen beteiligt werden? Eine Studie über Dividendenwachstum und Strategien mit hohen Dividenden in den USA.

Bei den Dividendenanlagestrategien gibt es eine Vielzahl von Ansätzen. Obwohl die Zahlung einer Dividende ein gemeinsamer Nenner für alle Dividendenstrategien ist, können einige von ihnen unterschiedliche Merkmale aufweisen. Wir werden uns heute auf zwei der beliebtesten Ansätze konzentrieren, nämlich Dividendenwachstum und hohe Dividendenrendite.

Strategien mit hoher Dividendenrendite konzentrieren sich auf Unternehmen mit den höchsten Dividendenrenditen (= Dividende pro Aktie / Aktienkurs). In der Vergangenheit war dieser Anlagestil stark mit Value-Indizes korreliert und stark in reifen Branchen wie Pharma, Energie, Versorger und REITs engagiert. Dieser Ansatz hat mehrere Vorteile, einer davon ist, dass er den Anlegern hohe Barerträge bietet, was in Zeiten niedriger Zinsen besonders attraktiv ist. Das Ertragswachstum ist oft langsamer, aber viele dieser Unternehmen sind ausgereift und haben eine starke Position in ihren Branchen.

Dividendenwachstumsstrategien konzentrieren sich weniger auf die Anfangsrendite, sondern investieren in Unternehmen mit einer guten Kombination aus Umsatzwachstum und Generierung von freiem Cashflow, was ihnen die Fähigkeit verleiht, die Dividende im Laufe der Zeit zu erhöhen. Während Unternehmen mit hoher Dividendenrendite in der Regel einen erheblichen Teil ihres Cashflows für Dividenden verwenden, was zu einer hohen Dividendenausschüttung führt (= Dividende pro Aktie/Gewinn pro Aktie), verfolgen Unternehmen mit Dividendenwachstum in der Regel einen ausgewogeneren Ansatz bei der Kapitalallokation und mischen Investitionen mit Umschichtungen.

Die Investition in Dividendentitel ist eine gute Option, um sowohl Rendite als auch Kapitalwachstum zu erzielen. Die meisten schnell wachsenden Unternehmen (Technologie- und Nichttechnologieunternehmen), die beschließen, eine Dividende zu zahlen, beginnen mit einer relativ niedrigen Dividendenrendite, haben aber ein starkes Dividendenwachstum, was sie von Strategien mit hohen Dividenden ausschließt, sie aber für Dividendenwachstumsstrategien qualifiziert. Dies macht Dividendenwachstum zu einem bevorzugten Ansatz, um ein breiter gefächertes Universum zu erfassen, das auch Technologieunternehmen einschließt, die mit der Dividendenzahlung beginnen.

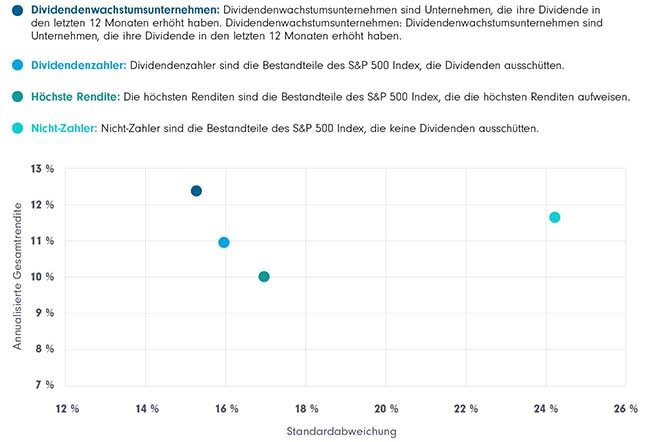

Was die Renditen angeht, so haben Dividendenwachstumsstrategien in den USA in der Vergangenheit besser abgeschnitten als solche mit hohen Dividenden. In den letzten 30 Jahren haben Dividendenwachstumsstrategien die höchsten Dividendenrenditen auf Jahresbasis um fast 3 % übertroffen, bei geringerer realisierter Volatilität.

Kontinuierlich wachsende Dividenden haben sich in der Zeit nach dem GFC besser entwickelt als hohe Dividendenrenditen

Konsekutiver 10-Jahres-Telefonanleger mit hoher Dividendenrendite, Rebalanced 6M

Hinweis: Der Faktor "Hohe Dividendenrendite" ist das oberste Quintil der 1000 dividendenstärksten Aktien, die auf 6-Monats-Basis neu gewichtet werden.

Quelle: Compustat, Morgan Stanley, 2024

S&P Index: Risiko/Rendite nach Dividendenpolitik, 1994-2023

Quelle: IQ Capital, Bloomberg, 2024

Seit Anfang 2023 haben sowohl die Dividendenwachstums- als auch die dividendenstarken Strategien schlechter abgeschnitten als der Markt, der von KI-bezogenen Aktien angetrieben wurde, die im Universum der Dividendenzahler unterrepräsentiert sind.

Selbst vor diesem Hintergrund sind wir weiterhin der Meinung, dass Dividendenstrategien eine gute Position in einem diversifizierten Portfolio darstellen. Unter ihnen bevorzugen wir den Dividendenwachstumsansatz in den USA, da er ein gutes Gleichgewicht zwischen Erträgen und Kapitalwachstum bietet und eine inhärente Ausrichtung auf Qualität und geringe Volatilität aufweist.

Anlageprodukte:

DPAM B Equities World Sustainable (BE6246068447 / BE0058651630)

Als Teil der Indosuez-Gruppe bietet DPAM aktive, nachhaltige Asset-Management-Dienstleistungen, die auf internem Research basieren. Die auf Überzeugungen gestützten Anlageentscheidungsprozesse von DPAM integrieren fundamentale Finanz- und ESG-Analysen. Fortschritt schafft Chancen - DPAM strebt eine langfristige Outperformance und ein Wachstum an, das sowohl den Anlegern als auch der Gesellschaft zugutekommt. Mit einem engagierten Team von mehr als 200 hochqualifizierten Fachleuten verwaltet DPAM Publikumsfonds sowie diskretionäre Mandate im Auftrag institutioneller und professioneller Kunden, Finanzintermediäre und Vertriebsgesellschaften mit einem Gesamtvolumen von 47,1 Milliarden Euro (Stand: Dezember 2023).

Weitere Anlagestrategien:

Was verrät der jüngste Ausverkauf von Softwareaktien? | DPAM

Die Aktienmärkte fielen deutlich, insbesondere Softwarewerte. Trotz solider Z…

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Innovatives Investieren in einer konzentrierten Welt | DPAM

Die letzten 3 Jahre wurden von wenigen KI-Techunternehmen dominiert. Jetzt br…