Steigende Zinsen und geopolitische Risiken belasten US-Tech-Aktien und somit viele ETFs, während Europäische Aktien sich besser entwickeln. Diversifikation und aktives Management helfen, Risiken zu reduzieren und Marktschwankungen abzufedern.

In den vergangenen Jahren ist der Kauf breiter Marktindizes zu einem vorherrschenden Narrativ geworden. Das Mantra war klar: „Kauf einfach den Markt!“. Und tatsächlich konnten Indizes wie der S&P 500 und der MSCI World aufgrund der hohen Konzentration großer US-Tech-Unternehmen (Mag-7) viele aktiv verwaltete Strategien übertreffen.

Wertentwicklung MSCI World Index vs. MSCI World ex USA Index seit 2004 (in %)

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quelle: DWS International GmbH; Stand: Ende Dezember 2024

Das Ende sorgloser Märkte

Lange Zeit profitierten die Märkte von Globalisierung und billiger Liquidität, was marktgewichteten Strategien überproportional zugutekam. Diese Boom-Phase könnte nun aus mehreren Gründen zu Ende gehen:

- Höhere Zinssätze und Inflation sorgen für Gegenwind

- Makroökonomische Unsicherheit und geopolitische Spannungen

- Weiterhin hohe Erwartungen an das Gewinnwachstum in Verbindung mit bereits hohen Bewertungen insb. für US-Tech

- Dominanz der Mag-7 könnte sich dem Ende neigen

- Schwächelnder US-Verbrauchermarkt

- Umschichtung von Kapital in unterbewertete Regionen (z. B. Europa und Schwellenländer) und Sektoren (z. B. Gesundheitswesen, Finanzen)

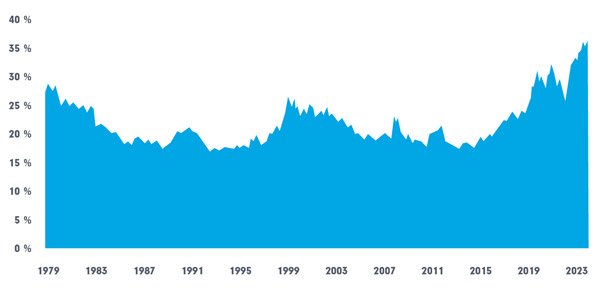

Konzentrationsrisiken: Der Wolf im Schafspelz

Aufgrund der spektakulären Performance der großen US-Technologieunternehmen sind Konzentrationsrisiken bei marktgewichteten Strategien zu einem Diskussionsthema geworden. Während diese Unternehmen in den letzten Jahren für hohe Kursgewinne sorgten, stellt ihr zunehmender Anteil an der Indexgewichtung nun eher eine Schwachstelle dar. Diese Risiken lassen sich in Bullenmärkten leichter ignorieren, sind aber im Bärenmarkt nicht zu vermeiden.

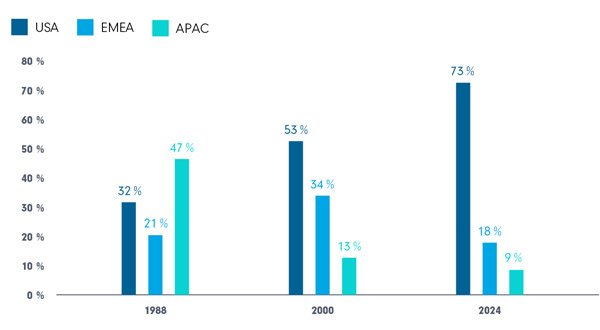

Regionale Gewichtung MSCI World Index (in %)

Quelle: DWS International GmbH; Stand: Ende Dezember 2024

Anteil der Top-10 Positionen im S&P 500 Index

Quelle: DWS International GmbH; Stand: Ende Dezember 2024

Diversifikation als Portfolioanker

Neben der starken Konzentration auf einige wenige US-Mega Caps stehen Anleger vor einer zusätzlichen Herausforderung, wenn sie global investieren möchten: Währungsrisiken. Ein schwächelnder US-Dollar reduziert die Renditen für ausländische Investoren, wenn ihre Gewinne von US-Dollar in lokale Währungen konvertiert werden, was die Underperformance auf Jahresssicht zusätzlich verstärkt (MSCI World: -5.84% in EUR). Dieses Risiko beschränkt sich nicht nur auf Direktinvestitionen in den US-Markt, sondern betrifft auch globale Portfolios aufgrund des hohen US-Aktienanteils in den wichtigsten Indizes (MSCI World: 73% US-Anteil).

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. DWS International GmbH; Stand: 14.03.2025

Der jüngste Ausverkauf an den Aktienmärkten dient als Weckruf für Investoren:

- Mag-7 blieb mit -13,4% YTD (Stand 25.03.2019) hinter dem NASDAQ zurück

- Der US-Markt befindet sich in einer technischen Korrektur (S&P 500 YTD -10 % in EUR) und belastet folglich die globalen Indizes

- In der Zwischenzeit verzeichnen europäische Aktien eine starke Outperformance, wobei deutsche Aktien auf Jahressicht bereits zweistellige Renditen erzielen konnten

Eine Diversifizierung – über Anlageklassen, Sektoren und Regionen hinweg – kann dazu beitragen, Risiken zu mindern und sicherzustellen, dass die Vermögensallokation trotz eines sich verändernden Marktumfelds widerstandsfähig bleibt.

Renaissance aktiver Investmentstrategien

Aktives Management kann durch gezielte Diversifikation, fundamentale Analysen und dynamisches Risikomanagement eine höhere Widerstandsfähigkeit gegen Abwärtsrisiken bieten. Insbesondere in Zeiten wirtschaftlicher Unsicherheit können aktive Strategien besser abschneiden, indem sie überbewertete Positionen vermeiden und auf fundamental fair bewertete Anlagen setzen. Darüber hinaus können aktive Strategien enger auf die individuelle Risikobereitschaft und den Anlagehorizont des Anlegers abgestimmt werden.

Dies gilt nicht nur für Aktien, sondern auch für den Rentenmarkt. Im März dieses Jahres kam es zu einer plötzlichen Zinsbewegung, die sich breit über alle Länder in Europa sowie alle Laufzeiten erstreckte. Dies führte zu einem negativen Durations-Effekt bei kurz-, mittel- und langfristigen Anleihen. Allerdings war der absolute Einfluss auf die Performance bei Fonds mit kürzerer Duration spürbar geringer. Dennoch zeigt sich das Gesamtbild für das laufende Jahr sowie der Ausblick unserer fokussierten Anleihefonds insgesamt positiv. Wir erwarten weiterhin anhaltend hohe Renditen und attraktive Erträge aus Zinsspreads. Daher bevorzugen wir nach wie vor kurz- und mittelfristige Laufzeiten sowie Investment-Grade-Anleihen. Unsere aktiven und flexiblen Managementstrategien sind gut positioniert, um von den aktuellen Marktbedingungen zu profitieren.

Auf einen Blick

Gezielte Diversifikation durch aktives Management trägt zur Resilienz des Portfolios bei und spielt eine entscheidende Rolle in turbulenten Marktphasen. Nachfolgend finden Sie eine Auswahl aktiver DWS-Fonds, die ihnen dabei helfen, sich abhängig von ihrer individuellen Strategie am Markt zu positionieren. Die Auswahl erfolgt auf Basis der aktuellen Marktlage und dem DWS CIO View.

“Buying the Dip”

DWS Invest Artificial Intelligence

Stil-Diversifikation – Fokus auf risiko-adjustierte Rendite

DWS Top Dividende

Globale Aktien - High Conviction

DWS Invest II Global Equity High Conviction Fund DWS Invest CROCI Sectors Plus

Regionale Diversifikation

DWS Qi Eurozone Equity DWS European Opportunities

Zinsvolatilität

DWS Eurozone Bonds Flexible DWS ESG Zinseinkommen

DWS Invest Credit Opportunities

Diversifikation über alle Asset Klassen

DWS Concept Kaldemorgen and family

Cash

DWS Floating Rate Notes

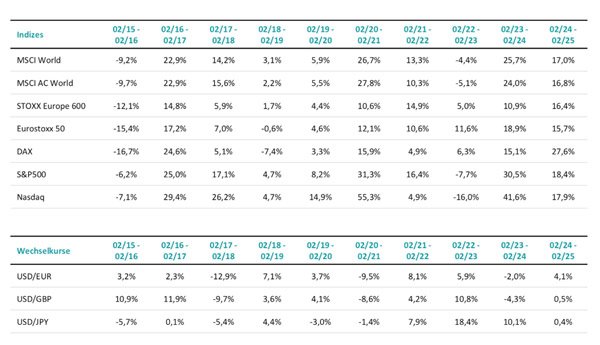

Wertentwicklung von Indizes und Wechselkursen in den vergangenen 12-Monatsperioden

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die Indizes sind ausgewiesen als Performanceindizes in lokaler Währung.

Quellen: DWS International GmbH, Eikon Datastream; Stand: 28.02.2025

Downloads für Ihre Beratung:

- Standard-Präsentation: DWS Invest Artificial Intelligence

- 2-Pager: DWS Invest Artificial Intelligence

- Factsheet: DWS Invest Artificial Intelligence

- Endkundenpräsentation: DWS Top Dividende

- Beraterpräsentation: DWS Top Dividende

- 2-Pager: DWS Top Dividende

- Factsheet: DWS Top Dividende

- Factsheet: DWS Invest II Global Equity High Conviction Fund

- Factsheet: DWS Invest CROCI Sectors Plus

- Factsheet: DWS Qi Eurozone Equity

- Endkundenpräsentation: DWS European Opportunities

- Factsheet: DWS European Opportunities

- Endkundenpräsentation: DWS Eurozone Bonds Flexible

- 2Pager: DWS ESG Zinseinkommen

- Factsheet: DWS ESG Zinseinkommen

- Beraterpräsentation: DWS Invest Credit Opportunities

- 2-Pager: DWS Invest Credit Opportunities

- Factsheet: DWS Invest Credit Opportunities

- Endkundenpräsentation: DWS Concept Kaldemorgen

- Beraterpräsentation: DWS Concept Kaldemorgen

- 2-Pager: DWS Concept Kaldemorgen

- Factsheet: DWS Concept Kaldemorgen

- Standard-Präsentation: DWS Floating Rate Notes

- 2-Pager: DWS Floating Rate Notes

- Factsheet: DWS Floating Rate Notes

Anlageprodukte:

DWS Invest Artificial Intelligence LD / LC (LU1863263429 / LU1863263346)

DWS Top Dividende LD (DE0009848119)

DWS Invest II Global Equity High Conviction Fund (LU0826452848)

DWS Invest CROCI Sectors Plus (LU1278917452)

DWS Qi Eurozone Equity (DE0009778563)

DWS European Opportunities (DE0008474156)

DWS Eurozone Bonds Flexible (DE0008474032)

DWS ESG Zinseinkommen (LU0649391066)

DWS Invest Credit Opportunities LC (LU2715966771)

DWS Concept Kaldemorgen (LU0599946976)

DWS Floating Rate Notes (LU1122765560)

Weltweit vertrauen Kunden der DWS als Anbieter für integrierte Anlagelösungen. Sie wird über das gesamte Spektrum der Anlagedisziplinen hinweg als Quelle für Stabilität und Innovationen geschätzt.

10 Themen für das kommende Jahr | DWS

Wir betrachten wahrscheinliche Entwicklungen mit starkem politischem Einfluss…

Droht Deutschland wieder ein kalter Winter? | DWS

Deutschlands Gasspeicher sind um ein Sechstel weniger gefüllt als sonst. Das …

Passives Einkommen: jeden Monat mehr finanzielle Freiheit | DWS

Monat für Monat zusätzliches Geld verdienen, ohne dafür zu arbeiten? Passives…