Schwellenländer vollziehen 2025 einen steilen Höhenflug. Insbesondere China und Südkorea bieten attraktive Anlagechancen. Eine Analyse der Performance und Zukunftsaussichten dieser Länder und der Faktoren, die sie für Investoren so attraktiv machen.

Die Schwellenländeraktien haben 2025 ein beachtliches Comeback gefeiert, sie haben neue Rekordhochs erreicht und die Jahre der relativen Schwäche hinter sich gelassen. Die Aktienmärkte der Schwellenländer haben im laufenden Jahr in US-Dollar eine Rendite von mehr als 28 % erzielt und damit doppelt so viel wie der S&P 500 Index mit 14 %.1 Verschiedene Faktoren fachen diese Dynamik an: die Abschwächung des US-Dollars, politische Veränderungen, ein im Vergleich zu den Industrieländern robustes Wachstum sowie die Verschiebungen bei den weltweiten Kapitalflüssen.

Dieser Optimismus zeigt sich auch an den Kapitalströmen, seit Jahresbeginn sind weltweit bisher netto 38,9 Mrd. USD in Schwellenländer-ETFs geflossen.2 Für Anleger ist ein Engagement in den Schwellenländern inzwischen gängige Praxis, doch der Fokus verlagert sich auf die Frage, auf welche Länder man verstärkt setzen sollte und warum. Maßgeblich zum Wiedererstarken der Gruppe der Schwellenländer beigetragen haben unter anderem Südkorea und China, sie haben seit Jahresbeginn um rund 61 % bzw. 37 % zugelegt.3

China: Widerstandskraft inmitten politischer Veränderungen

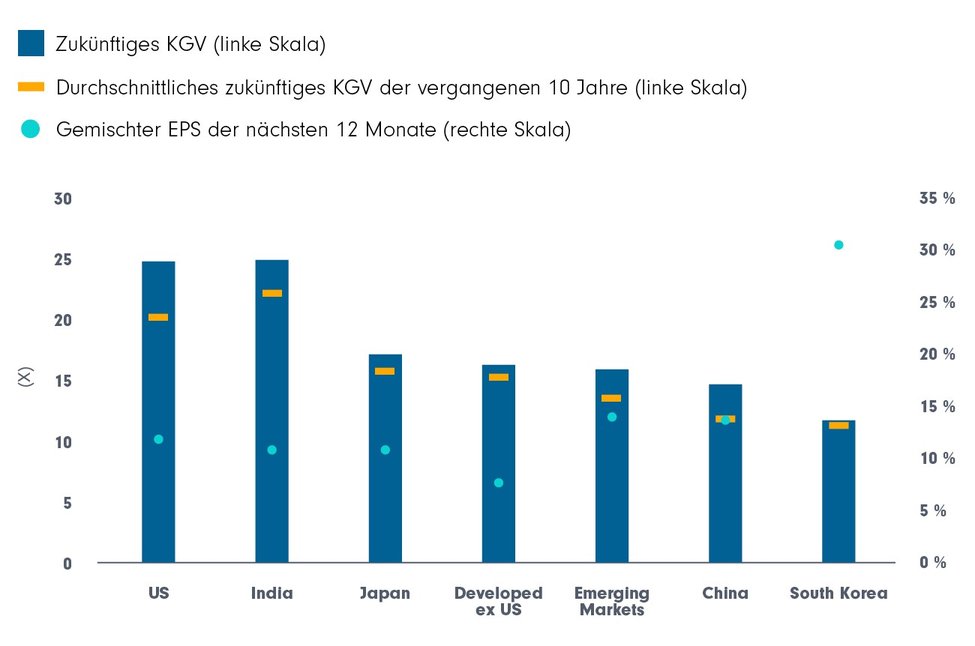

Die Erholung des chinesischen Marktes – die stärkste seit vier Jahren – hat die Aktien auf den höchsten Stand seit zehn Jahren steigen lassen, unterstützt durch zielgerichtete Konjunkturanreize und eine breit abgestützte Aufhellung des Konsum- und des Geschäftsklimas. Unseres Erachtens deuten die Entwicklungen auf ein erneutes Wachstumspotenzial der zweitgrößten Volkswirtschaft der Welt hin. Aus Bewertungssicht stufen wir den chinesischen Aktienmarkt als sehr attraktiv ein – auf der Basis der zukünftigen Kurs-Gewinn-Verhältnisse (KGV) werden die Aktien zu einem Abschlag gegenüber ihren Pendants aus den Industrieländern gehandelt, gleichzeitig sind die Erwartungen bezüglich des zukünftigen Gewinnwachstums unverändert positiv. Für Anleger bietet diese Kombination ein Wachstum zu einem angemessenen Preis, insbesondere im Verhältnis zu den höheren Vielfachen in den USA und anderen Industrieländern.4

S&P und FTSE Indizes: Zukünftiges KGV, durchschnittliches zukünftiges KGV der vergangenen 10 Jahre und Gewinn je Aktie (EPS)

Stand: 12. September 2025

Quellen: Bloomberg, S&P Indizes, FTSE Indizes. Die USA repräsentiert durch den S&P 500 Index, Indien durch den FTSE India Index, Japan durch den FTSE Japan Index, die Industrieländer ohne die USA durch den FTSE Developed ex US Index, die Schwellenländer durch den FTSE EM Index, China durch den FTSE China Index und Südkorea durch den FTSE Korea Index. Die FTSE-Länderindizes sind nach der Marktkapitalisierung gewichtete Indizes, die die Wertentwicklung von Aktien mit hoher und mittlerer Marktkapitalisierung der jeweiligen Länder abbilden, die Bestandteile des FTSE All-World Index sind. Der FTSE Developed ex US Index umfasst Aktien mit hoher (85 %) und mittlerer (15 %) Kapitalisierung und deckt damit die Industrieländer (24 Länder) ohne die USA ab. Der FTSE EM Index stellt Investoren umfassende Hilfsmittel zur Messung der Wertentwicklung der liquidesten Schwellenländerunternehmen mit hoher und mittlerer Marktkapitalisierung zur Verfügung. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Mitteilungen und Bedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com.

Unseren Analysen zufolge ist China dank seiner strukturellen Stärken weiterhin gut für langfristiges Wachstum positioniert. Als zweitgrößter Markt für Wagniskapital-Aktivitäten nach den USA ist China nach wie vor ein Kraftzentrum für Innovationen, insbesondere im Technologiesektor und in konsumorientierten Branchen. Die Beziehungen zwischen den USA und China sind zwar seit einigen Jahren zunehmend angespannt, doch in letzter Zeit gab es Anzeichen für eine Verbesserung, insbesondere dank der Schritte hin zu einer Lösung von Problemen wie beispielsweise der Debatte rund um TikTok. Neue Entwicklungen lassen darauf schließen, dass sowohl die USA als auch China Anstrengungen unternehmen, um die Spannungen zu verringern. Dies ist ein positives Signal für die Wirtschaft und den Aktienmarkt Chinas. Nach unserer Ansicht sind die besseren diplomatischen Rahmenbedingungen sowie Chinas anhaltende Investitionen in Technologie und Infrastruktur erfreuliche Vorboten für die langfristigen Aussichten des Landes.

Einhorn-Finanzierung und Wagniskapital nach Land

Hinweis: Die Bewertungen der hier aufgeführten Unternehmen liegen bei über 1 Mrd. USD, bei abgeschlossenen Transaktionen, über alle Stufen von Wagniskapital hinweg, und werden durch Wagniskapital finanziert.

Eine mit Mitgliedern beider Parteien besetzte Delegation des US-Repräsentantenhauses stattete China vor Kurzem – erstmals seit sechs Jahren – einen seltenen Besuch ab, denn Washington und Peking wollen die handelspolitischen Spannungen abbauen und die Kommunikation zwischen den Streitkräften der beiden Länder verbessern.

Die koreanische Welle

Südkorea hat sich im bisherigen Jahresverlauf unter den Schwellenländern mit am besten entwickelt. Halbleiterexporte sind nach wie vor Koreas wichtigster Wachstumstreiber, doch auch als Exporteur von Verteidigungsgütern gewinnt das Land mehr und mehr an Bedeutung. In der Vergangenheit war Korea für fortschrittliche Waffensysteme von den USA und anderen Verbündeten abhängig, doch in den vergangenen zehn Jahren hat Seoul seine eigenen Forschungs- und Entwicklungsaktivitäten, die Fertigung sowie die Lieferketten im Bereich Verteidigung rasant ausgeweitet. Heute exportiert das Land vollständige Systeme – von Panzern und Artillerie bis hin zu Flugzeugen und Raketen – und nicht nur Bauteile. Die Exporte von Verteidigungsgütern sind von rund 3 Mrd. USD Anfang der 2010er-Jahre auf ein Rekordniveau von 17,3 Mrd. USD im Jahr 2022 in die Höhe geschnellt. Damit gehört Südkorea zu den zehn führenden Waffenexporteuren der Welt.5

Südkoreas florierende Schiffsbauindustrie, nach China die zweitgrößte der Welt, könnte Washington möglicherweise helfen, falls Seoul Investitionen zusagt, die mit dem Ziel der USA, Fertigungskapazitäten wieder zurück auf amerikanischen Boden zu verlagern, in Einklang stehen. Der Schub hin zu „Made in America“ wird von einer starken politischen Dynamik angetrieben, doch der Wiederaufbau von fortschrittlichen industriellen Kapazitäten – insbesondere in Sektoren wie Schiffsbau und Halbleiter – wird Jahre, wenn nicht sogar Jahrzehnte dauern. Den USA fehlt es aktuell schlicht und ergreifend an den Facharbeitskräften und frei verfügbaren industriellen Anlagen im großen Stil, um diese Ziele zu erreichen. Somit ist ein verlässlicher Partner wie Südkorea unerlässlich. Im vergangenen Jahr entfielen auf die USA lediglich 0,04 % der weltweiten Schiffsbauproduktion.6

Darüber hinaus wird der südkoreanische Aktienmarkt durch die Erholung des Technologie- und insbesondere des Halbleitersektors unterstützt, denn die Nachfrage nach Speicherchips zieht weltweit wieder an. Die führende Position des Landes in der Halbleiterfertigung sowie die Investitionen rund um das Thema KI sind wichtige Treiber dieser Dynamik. Außerdem wird der südkoreanische Markt keineswegs nur von einer einzigen Branche beherrscht: Die drei wichtigsten Sektoren – Telekommunikation, Technologie und Industrie – haben jeweils eine gleich hohe Gewichtung von ungefähr 20 %. Unternehmen aus den Bereichen Finanzen und zyklische Konsumgüter machen ebenfalls einen erheblichen Anteil des Marktes aus.7 Darüber hinaus hat Südkorea Maßnahmen ergriffen, um die langjährigen Governance-Bedenken – oft als Grund für den sogenannten „Korea-Abschlag“ angeführt – anzugehen und hat so zu einer wieder besseren Einschätzung der Anleger beigetragen. Die Reformen, die sich auf die Stärkung der Aktionärsrenditen und die Erhöhung der Transparenz konzentrieren, haben die Stimmung verbessert. So kann der Markt des Landes einige seiner früheren Herausforderungen überwinden.

Gleichzeitig entwickeln sich Koreas kulturelle und konsumgestützte Exporte zu einem leistungsstarken zweiten Wachstumsmotor. Im ersten Halbjahr 2025 erreichten die Kosmetikexporte Südkoreas ein Rekordniveau von 5,51 Mrd. USD, das entspricht einem Zuwachs von fast 15 % gegenüber dem Vorjahr. Damit hat das Land zwischenzeitlich die USA als zweitgrößter Kosmetikexporteur überholt, nur Frankreich exportiert mehr Kosmetika.8 Diese globale Reichweite von „K-Beauty“ sorgt zusammen mit der weltweiten Begeisterung für K-Pop, K-Dramen und die K-Kultur ganz allgemein dafür, dass Koreas Markenwert in den Bereichen Konsum, Mode und Lifestyle immer weiter steigt.

Für weitere Dynamik sorgt das spektakuläre Wachstum im Bereich des Medizintourismus. Zwar herrscht in dem Land Ärztemangel, doch die Zahl der ausländischen Patienten, die sich in Südkorea behandeln lassen wollen, hat erneut ein Rekordniveau erreicht: Waren es 2023 noch 606.000 Patienten, so hat sich diese Zahl 2024 bereits auf rund 1,2 Millionen fast verdoppelt.9 Dieser Zuwachs bedeutet, dass Medizintouristen inzwischen mehr als 7 % der gesamten nach Südkorea einreisenden Touristen stellen, verglichen mit 5,5 % im Vorjahr.10 Am häufigsten werden dermatologische Eingriffe vorgenommen, diese Leistungen wurden von mehr als 705.000 Patienten in Anspruch genommen (~57 %), gefolgt von Schönheitschirurgie (11 %).11 Die wirtschaftlichen Auswirkungen erstrecken sich weit über Krankenhausrechnungen hinaus auch auf Hotels, den Einzelhandel und den Konsumsektor ganz allgemein. Dies unterstreicht die Rolle der Branche als Wachstumstreiber für sowohl Medizin als auch Tourismus. Die Regierung unterstützt mit ihrer Politik den Sektor aktiv durch spezielle Visa, Subventionen und internationale Promotion-Maßnahmen, damit positioniert sich Südkorea ganz offiziell als Asiens führendes Zentrum für Medizintourismus.

Alle diese Faktoren zusammen – die Stärke im Bereich Halbleiter, die weltweite Begeisterung für kulturelle und konsumorientierte Exporte sowie das rasante Wachstum des Medizintourismus – sorgen dafür, dass Südkorea Anlegern eine breit gefächerte Wachstumsstory bietet. Für Anleger, die ein Engagement in Sektoren an der Schnittstelle von globaler Industrie, Kultur und Gesundheitsversorgung anstreben, ist Korea unseres Erachtens nach wie vor eine überzeugende Wahl.

Länderspezifische ETFs in Schwellenländern

Da die Schwellenländer das weltweite Wachstum wieder anführen, wenden sich Anleger zunehmend länderspezifischen ETFs zu, um gezielter in Anlagechancen zu investieren. Unseren Analysen zufolge bieten China, Südkorea und andere Länder ein Engagement, das bei breiter gefassten regionalen Fonds fehlen könnte.

Durch die Ausrichtung auf Märkte wie Chinas technologiegetriebenes Wachstum oder Südkoreas führende Position bei Halbleitern und kulturellen Exporten können sich Anleger unserer Ansicht nach in den Sektoren und Volkswirtschaften mit dem höchsten Potenzial engagieren und gleichzeitig die allgemeinen Schwellenländerrisiken steuern.

Da sich die Schwellenländer wieder an die Spitze setzen, verlagert sich der Fokus von der Frage, „ob“ hin zu „wo“ man investieren sollte – somit sind eine sorgfältige Länderauswahl und gute Diversifizierung entscheidend, um das Potenzial der nächsten Generation der globalen Innovatoren zu erschließen.

Fußnoten:

1Quelle: Bloomberg, Stand: 23. September 2025. Schwellenländer repräsentiert durch den MSCI EM Index. Der MSCI EM Index bildet Large- und Mid-Caps aus 24 Schwellenländern ab. Mit 1.189 Titeln deckt der Index rund 85 % der streubesitzbereinigten Marktkapitalisierung in jedem Land ab. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Mitteilungen und Nutzungsbedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com.

2Bloomberg, Stand: 17. September 2025.

3Quelle: Bloomberg, Stand: 23. September 2025. Der MSCI Korea Index soll die Wertentwicklung des Large- und des Mid-Cap-Segments im südkoreanischen Markt messen. Mit 81 Titeln deckt der Index rund 85 % des Aktienuniversums in Korea ab. Der MSCI China Index umfasst Unternehmen mit hoher und mittlerer Marktkapitalisierung in den Segmenten chinesische A-Aktien, H-Aktien, B-Aktien, Red Chips, P Chips und ausländische Notierungen (z. B. ADRs). Der Index deckt etwa 85 % dieses Aktienuniversums in China ab. Gegenwärtig sind im Index A-Aktien von Unternehmen mit hoher und mittlerer Marktkapitalisierung mit 20 % ihrer streubesitzbereinigten Marktkapitalisierung repräsentiert. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Mitteilungen und Nutzungsbedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com.

4Quellen: Bloomberg, S&P Indizes, MSCI Indizes, Stand: 12. September 2025. US-Markt repräsentiert durch den S&P 500 Index, Industrieländer durch den MSCI EAFE Index und China durch den MSCI China Index. Der MSCI EAFE Index ist ein Aktienindex, der Titel von Unternehmen mit hoher und mittlerer Marktkapitalisierung aus 21 Industrieländern weltweit ohne die USA und Kanada abbildet. Mit 693 Titeln deckt der Index rund 85 % der streubesitzbereinigten Marktkapitalisierung in jedem Land ab. Der MSCI China Index umfasst Unternehmen mit hoher und mittlerer Marktkapitalisierung in den Segmenten chinesische A-Aktien, H-Aktien, B-Aktien, Red Chips, P Chips und ausländische Notierungen (z. B. ADRs). Der Index deckt etwa 85 % dieses Aktienuniversums in China ab. Gegenwärtig sind im Index A-Aktien von Unternehmen mit hoher und mittlerer Marktkapitalisierung mit 20 % ihrer streubesitzbereinigten Marktkapitalisierung repräsentiert. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Mitteilungen und Nutzungsbedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com.

5Quellen: U.S. International Trade Administration, Korea Institute for Industrial Economics & Trade (KIET) und SIPRI (Stockholm International Peace Research Institute).

6 „Ships built by country of building, annual (analytical).“ UN Trade & Development. Zuletzt aktualisiert am 10. Juni 2025.

7Quelle: FTSE Russell, Stand: 29. August 2025. Der FTSE South Korea RIC Capped Index bildet die Wertentwicklung südkoreanischer Aktien mit hoher und mittlerer Marktkapitalisierung ab. Die Wertpapiere werden auf der Grundlage ihrer um den Streubesitz bereinigten Marktkapitalisierung gewichtet und halbjährlich überprüft. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Wichtige Mitteilungen und Nutzungsbedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com.

8Quelle: „Korean cosmetics exports hit record high in first half of 2025 amid K-beauty craze.“ Korean JoongAng Daily. 3. Juli 2025.

9 Quelle: Ministerium für Gesundheit und Wohlfahrt, 2. April 2025.

10Quelle: „Korea’s Inbound and Outbound Tourism Performance in 2024.“ Yanolja Research Brief, Band 5. Februar 2025.

11Quelle: Südkoreanisches Ministerium für Gesundheit und Wohlfahrt, 2. April 2025.

Autor:

Dina Ting, CFA

Head of Global Index Portfolio Management,

Franklin Templeton

Wo liegen die Risiken?

Alle Anlagen sind mit Risiken verbunden, ein Verlust des Anlagekapitals ist möglich.

Beteiligungspapiere unterliegen Kursschwankungen und sind mit dem Risiko des Kapitalverlusts verbunden.

Anlagestrategien, die darin bestehen, thematische Anlagechancen zu identifizieren, und ihre Wertentwicklung können beeinträchtigt werden, wenn der Anlageverwalter die tatsächlichen Chancen nicht erkennt oder wenn sich das Thema auf nicht erwartete Weise entwickelt. Die Konzentration von Anlagen auf die Sektoren Gesundheitswesen, Informationstechnologie (IT) und/oder technologiebezogene Branchen birgt viel größere Risiken im Zusammenhang mit ungünstigen Entwicklungen und Kursbewegungen in diesen Branchen als eine Strategie, mit der in eine breitere Palette von Branchen investiert wird.

ETFs werden wie Aktien gehandelt. Ihr Marktwert schwankt, und sie können zu Kursen gehandelt werden, die über oder unter ihrem Nettoinventarwert liegen. Brokerprovisionen und ETF-Gebühren schmälern die Renditen. ETF-Anteile können während der Öffnungszeit der Börse, an der sie notiert sind, zu ihrem Marktpreis gekauft oder verkauft werden. Es kann jedoch nicht garantiert werden, dass ein aktiver Markt für den Handel mit ETF-Anteilen entsteht oder bestehen bleibt oder dass ihre Notierung fortgeführt wird oder unverändert bleibt. ETF-Anteile können zwar an Sekundärmärkten gehandelt werden, werden jedoch eventuell nicht unter allen Marktbedingungen prompt gehandelt und können in Zeiten von Marktstörungen zu erheblichen Abschlägen gehandelt werden.

Internationale Anlagen sind mit besonderen Risiken verbunden. Hierzu gehören Währungsschwankungen sowie gesellschaftliche, wirtschaftliche und politische Unsicherheiten, die zu erhöhter Volatilität führen können. Diese Risiken sind in den Schwellenländern noch größer. Anlagen in Unternehmen eines bestimmten Landes oder einer bestimmten Region können einer größeren Volatilität unterliegen als Anlagen, die geografisch breiter gestreut sind. Der Einfluss der Regierung auf die Wirtschaft ist noch immer hoch, und daher spielen bei Investitionen in China Regulierungsrisiken im Vergleich zu vielen anderen Ländern eine größere Rolle.

Diversifizierung ist keine Garantie für Gewinne und bietet keinen Schutz vor Verlusten.

Alle Unternehmen und/oder Fallstudien im vorliegenden Dokument dienen lediglich der Veranschaulichung. Eine Anlage wird derzeit nicht unbedingt in einem von Franklin Templeton empfohlenen Portfolio gehalten. Die bereitgestellten Informationen stellen weder eine Empfehlung noch eine individuelle Anlageberatung in Bezug auf bestimmte Wertpapiere, Strategien oder Anlageprodukte dar und sind kein Hinweis auf Handelsabsichten für ein durch Franklin Templeton verwaltetes Portfolio.

Anlageprodukte:

Franklin FTSE China UCITS ETF (IE00BHZRR147)

Franklin EM Multi-Factor Equity UCITS ETF (IE00BF2B0K52)

Templeton Emerging Markets Fund Class A (Ydis) (LU0029874905)

Franklin Templeton vereint verschiedene Anlageverwalter mit unterschiedlichen Spezialisierungsgebieten und unabhängigen Anlagephilosophien. Mit einer über 75-jährigen Tradition ist Franklin Templeton weltweit einer der größten Asset-Manager.

Weitere Anlagestrategien:

Ausblick für China 2026

Templeton Global Investments geht davon aus, dass die Aussichten für chinesis…

2026: Das Jahr, in dem Innovation und Wirtschaft eins werden

Im Jahr 2026 werden Innovationen die Weltwirtschaft neu ordnen, so Jonathan C…

Templeton Growth (Euro) Fund – Aktuelles Update

Peter Sartori, Lead Portfolio Manager des Templeton Growth (Euro) Fund, mit e…