Das Gros der Dividenden aus dem DAX fließt ins Ausland. 2024 gehen gut 45 Mrd. Euro dem Wohlstand und der Konjunktur hierzulande „verloren“. Zeit, als Anlegerin oder Anleger wieder einmal mehr Augenmerk auf erfolgreiche deutsche Unternehmen zu legen?

Dividenden aus dem DAX: Was bleibt hier?

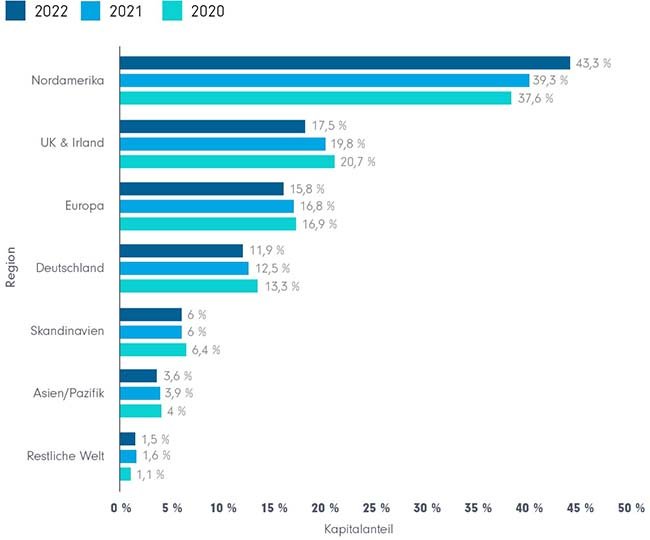

53,8 Milliarden Euro – so viel schütteten allein die 40 DAX-Unternehmen 2024 an ihre Anteilseignerinnen und Anteilseigner aus.1 Doch nur gut 10% davon bleiben in Deutschland. Der Anteil von DAX-Aktien in deutscher Hand ist seit Jahren rückläufig.

Rückläufig: DAX-Aktien in deutscher Hand (Grafik auch zum Download verfügbar)

Aktionärsstruktur des Dax nach Regionen. Quellen: Statista/DIRK/S&P Market Intelligence, Juni 2023

Downloads für Ihre Beratung:

Rückläufig: DAX-Aktien in deutscher Hand

Diese Grafik wird Ihnen unentgeltlich zur Verfügung gestellt. Bei einer Weiterverwendung obliegt es allerdings Ihnen sicherzustellen, dass alle gesetzlichen Anforderungen in diesem Zusammenhang erfüllt sind. Die FIL Fondsbank GmbH (FFB) übernimmt dafür keine Haftung.

Das bedeutet umgekehrt: Knapp 90% dessen, was die Produktivität vor allem auch von Arbeitnehmerinnen und Arbeitnehmern hierzulande an Dividenden der großen Unternehmen erwirtschaftet, gehen dem Wohlstand, dem Konsumpotenzial und damit der Konjunktur hierzulande verloren. Schlägt der deutsche Pessimismus sich wieder einmal selbst?

Weltmeister im Schwarzmalen

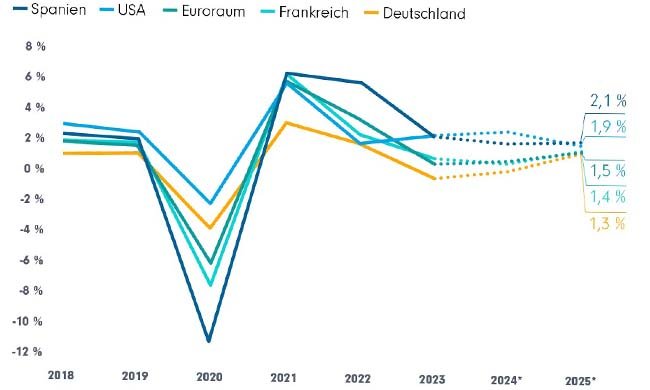

Man kennt es nur zu gut, das deutsche Lamento: Hohe Energiepreise, überbordende Bürokratie, Fachkräftemangel und eine marode Infrastruktur. Als Wirtschaftsstandort scheint Deutschland derzeit in Umfragen und bei internationalen Vergleichen schlecht wegzukommen. Dazu kommt eine offenkundige Wachstumsschwäche. Seit 2021 ist die einstige Wachstumslokomotive Schlusslicht unter den großen europäischen Industrienationen.

Durchgereicht: Deutschland ist europäisches Wachstumsschlusslicht (Grafik auch zum Download verfügbar)

Entwicklung des Bruttoinlandsproduktes zum Vorjahr. *Prognose

Quelle: Statista/IMF, 2024

Downloads für Ihre Beratung:

Durchgereicht: Deutschland ist europäisches Wachstumsschlusslicht

Diese Grafik wird Ihnen unentgeltlich zur Verfügung gestellt. Bei einer Weiterverwendung obliegt es allerdings Ihnen sicherzustellen, dass alle gesetzlichen Anforderungen in diesem Zusammenhang erfüllt sind. Die FIL Fondsbank GmbH (FFB) übernimmt dafür keine Haftung.

Bedeutet das nun, Deutschland im eigenen Anlageportfolio gar nicht mehr stattfinden zu lassen? Es gibt Anlass für ein differenzierts Bild.

Zeichen für Standortattraktivität: Direktinvestitionen gestiegen

So gar nicht in das grau-düstere Bild passt eine aktuelle Meldung der NZZ.2 Die Redakteure mit dem neutralen Blick der Schweiz merken an, dass der Wert der geplanten Direktinvestitionen 2023 gegenüber dem Vorjahr um 37,5 Prozent auf 34,8 Milliarden Euro gestiegen sei – dem höchsten Wert der letzten Jahre. Viel dieses Kapitals floss in Großprojekte wie geplante Chipfabriken von Intel und TSMC (Taiwan), Erweiterungen der deutschen Produktionskapazitäten des Schweizer Pharmakonzerns Roche, Entwicklungszentren von Apple etc.

Insgesamt sollte dieser Anstieg zumindest Zweifel am ewigen und unterschiedslosen Zweifel an der Attraktivität Deutschlands als Wirtschaftsstandort wecken. Denn wenn es um die Standortbedingungen wirklich so unsäglich schlecht bestellt wäre – warum sollten dann internationale Großkonzerne in Deutschland investieren, die doch die globale Auswahl bei der Bevorzugung einzelner Standorte haben?

Aktienchancen in Deutschland: Exportweltmeister und Hidden Champions

In der Tat geht es den Unternehmen nicht grundsätzlich schlecht in Deutschland. Wichtige Industrien wie die Automobilindustrie kämpfen zwar in Transformationswehen um ihre angestammte globale Führungsposition. Aber es gibt immer noch genügend Branchen und Unternehmen, die die Wirtschaft hierzulande in Schwung halten und sich – aus Aktionärssicht wichtiger – im globalen Vergleich erfolgreich behaupten können.

Drei Schlaglichter, die durchaus als Beispiel dafür dienen können, dass es sich lohnt, deutsche Aktien und Unternehmen genauer unter die Lupe zu nehmen und diejenigen zu finden, die sich – entgegen der Stimmung – mit positiven Ergebnissen und Aussichten hervortun.

Nachdenkenswert: Beispiele deutscher Wirtschafts-Highlights

- Exportweltmeister – es gibt sie noch. Die Zeiten als ganz Deutschland Exportweltmeister war, sind vorbei und kommen nicht wieder. Deutlich ist China vorbeigezogen und aufgrund seiner schieren Größe auch nicht mehr einzuholen. Doch in einzelnen Branchen ist Deutschland gemessen am Export noch immer global führend. Beispiel Pharma. Kein anderes Land exportiert wertmäßig mehr Arzneimittel, Impfstoffe etc. in die Welt als Deutschland. Rund 130 Milliarden US-Dollar schlugen 2022 (dem aktuellen Auswertungszeitraum) für Deutschland zu Buche, gefolgt von der Schweiz mit 109 Milliarden Dollar und Irland mit 93 Milliarden Dollar.3

- Tüftler unter sich: Maschinenbau bleibt spitze. Waren im Wert von 231 Mrd. US-Dollar haben deutsche Maschinenbauer exportiert. Damit liegen sie – wie seit Jahren – global auf Rang zwei hinter China und vor den USA. Das sind zwei wesentlich größere Volkswirtschaften. Gemessen an den 1,4 Mrd. Einwohnerinnen und Einwohnern Chinas ist Deutschland mit seinen gut 80 Millionen fast verschwindend klein. Als Faustpfand für die Zukunft sehen deutsche Branchenvertreter die noch immer international hoch geachtete, vorbildliche Ingenieursausbildung in Deutschland mit dem in diesem Bereich engen Austausch zwischen den Hochschulen und der Industrie.3

- Hidden Champion: Wer hat Glas auf dem Schirm? Erstaunlich und wenig bekannt ist die global attraktive Stellung der deutschen Glasindustrie. Auch hier behauptet Deutschland einen hervorragenden zweiten Exporteursplatz hinter China. Es sind vor allem die stark know-how- und innovationsintensiven Bereiche, in denen Unternehmen aus Deutschland punkten: Ceranfelder, hochspezialisierte Glasverpackungen für die Pharmaindustrie oder auch Glasanwendungen für die Chipherstellung der Zukunft – um nur einige Beispiele zu nennen.

Natürlich ist in keiner dieser Branchen ein Unternehmen ein Selbstläufer. Alle müssen sich dem internationalen Wettbewerb stellen. Und gerade die Glasindustrie hat als energieintensive Branche mit den im internationalen Vergleich hohen Energiekosten in Deutschland zu kämpfen. Doch das Problem ist bekannt und adressiert. Auf Lösungen wäre also zu hoffen.

Insgesamt ist die Unternehmenslandschaft in Deutschland so vielfältig, wie kaum sonst in der Welt. Gerade der unternehmerische Mittelstand ermöglicht eine Investition in einer sehr großen Breite von Sektoren. Deutsche Nebenwerte können daher einen wesentliche Diversifikationsbeitrag in Anlageportfolios leisten. Und sie sind derzeit gegenüber den Large Caps im historischen Vergleich deutlich günstiger bewertet.4

Fazit

Auch wenn es natürlich aus Sicht von Anlegerinnen und Anlegern hierzulande gilt, den Home Bias – also eine übergroße Konzentration auf Aktien aus Deutschland – zu vermeiden: Ein wenig Mehr der Früchte der Leistung von Arbeitnehmerinnen und Arbeitnehmern in Deutschland könnte sicher im ein oder anderen Portfolio doch geerntet werden. Von einem überbordenden Pessimismus sollte sich nämlich niemand blenden lassen: Für eine besonders große Zurückhaltung beim Heimatinvestment gibt es keinen Grund. Denn trotz aller Probleme gibt es in Deutschland Unternehmen, die sich global äußerst erfolgreich positionieren.

Gerade mit aktiv gemanagten Fondslösungen, die es spezialisierten Fondsmanagementteams ermöglichen, gezielt in die Hidden Champions, Weltmarktführer in der Nische oder schlicht die Unternehmen mit erfolgversprechenden Geschäftsmodellen zu investieren, lassen sich die Stärken Deutschlands für das eigene Investment nutzen. Und nebenbei sorgt man so dafür, dass weniger der von der deutschen Volkswirtschaft erwirtschafteten Gewinne ins Ausland abfließen statt hierzulande als Kapital und damit letztlich auch Impuls für die Binnennachfrage zu Verfügung zu stehen.

Quellen:

1 EY, 15. April 2024

2 „Ist der Standort besser als sein Ruf? Geplante ausländische Direktinvestitionen in Deutschland steigen stark an.“, NZZ, 15.05.2024

3 Prognos/handelsblatt.com, 17.05.2024

4 „Historische Unterbewertung: Wann kommt die Nebenwerte-Rally?“, institutional-money.com, 21.03.2024

Strategien für Ihre Kundenportfolios:

Entthront: Ist Cash nicht mehr King? | PIMCO

Die EZB hat den Einlagenzins gesenkt und auch die Fed senkt den Leitzins. Ist…

Neuer Technologiefonds: Die nächste Generation | Carmignac

Der neue Carmignac Portfolio Tech Solutions Fonds ist darauf ausgerichtet, di…

Vietnam im Aufwind: Stabilität und Wachstum | AQUIS

Im Interview erklärt Mario Timpanaro ein Plus von fast 13% für den Lumen Viet…

Vietnam im Aufwind: Stabilität und Wachstum | AQUIS

Im Interview erklärt Mario Timpanaro ein Plus von fast 13% für den Lumen Viet…

Energiewende in Schwellenländern nimmt Fahrt auf | Pictet

Warum Unternehmen in den Schwellenländern in einer einzigartigen Position sin…

Sind börsennotierte Immobilien „rebound-fähig“? | DPAM

Kommt für börsennotierte Immobilien angesichts sinkender Kreditspreads, stabi…