Wenn die Zukunftsaussichten unsicher sind, lohnt der Blick auf Unternehmen, die schon in der Vergangenheit gut gewirtschaftet haben und eine gute Zukunftsprognose haben. Deren Dividenden können zu einem stabileren Aktienportfolio entscheidend beitragen.

Mit dem Frühling startet auch die Dividendensaison. Von März bis Mai beteiligen die meisten Unternehmen ihre Aktionäre traditionell am Erfolg des Vorjahres und schütten Anteile an Gewinnen in Form von Dividenden aus. In diesem Jahr dürfte der Zahltag für Anleger bei deutschen Titeln besonders üppig ausfallen.

Hohe Dividenden zahlen in diesem Jahr Unternehmen aus der Chemie-, Automobil- und Versicherungsbranche. So hat der Chemie-Gigant BASF am 27. April seine Hauptversammlung abgehalten und dort eine Dividende von 3,40 Euro pro Aktie beschlossen – das bedeutet eine Dividendenrendite von 6,82%. BWM-Aktionäre können sich bei 6,70 Euro pro Aktie und einem Kurs von 100,66 sogar über fast 7,5% Rendite freuen.1 Und das sind nur zwei Beispiele. Nach aktuellen Übersichten werden allein die 40 DAX-Konzerne wohl über rund 50 Milliarden Euro ausschütten.

Konservativer mit Dividendenstrategien

Allerdings: Bei aller erfreulichen Geschäftsentwicklung im gar nicht so leichten Jahr 2022, derzeit wird der Blick nach vorn von vielen Unsicherheiten und globalen Verwerfungen getrübt. Daher sind es eher die planbaren laufenden Erträge, die zum Erfolgsfaktor werden könnten. Der Blick richtet sich eher auf bewährte und stabile Geschäftsmodelle statt auf solche, die nur von der Hoffnung auf überproportionales Wachstum und prognostizierte großartige künftige Erträge geprägt sind.

Auch anlegerpsychologisch passen Dividendenstrategien gut in die Zeit: Denn regelmäßige hohe Ausschüttungen können gerade bei sehr ungewissen Wirtschaftsumfeldern ein Gefühl von Sicherheit vermitteln. Wer also dem guten Start ins Börsenjahr 2023 nicht ganz traut und auch Szenarien erwägt, bei denen die Wirtschaft in wesentlichen Wirtschaftsregionen möglicherweise in die Rezession abgleitet, kann seine Kundinnen und Kunden mental unterstützen: Die Konzentration auf Unternehmen mit stabilen Geschäftsmodellen und beständigen Dividendenzahlungen aus dem Cashflow kann helfen, einen kühlen Kopf zu bewahren und überstürzte Verkäufe in turbulenten Phasen zu vermeiden oder sogar neu zu investieren.

Widerstandsfähig unter Rezessionsdruck

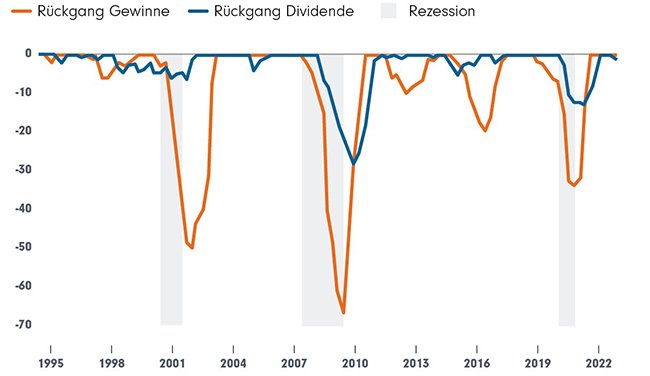

Das gute Gefühl lässt sich auch fundamental beziffern: Laut Datenanalysen von J. P. Morgan erwiesen sich Dividendenzahlungen in vergangenen Rezessionen als deutlich robuster als die Gewinne. Selbst in schwieriger Wirtschaftslage halten also die Unternehmen oft an ihren Ausschüttungen an Aktionäre fest. Denn es geht ihnen um Image und Vertrauen, aber auch darum, die Kurse über aktive Aktionärspflege stabil zu halten. Immerhin gelten zuverlässige Dividendenzahler als gesund, bilanzstark und liquide – ein Ruf, den sie nur ungern riskieren möchten.

Dividenden im MSCI World: In rezessiven Phasen stabiler als Gewinne (Grafik auch zum Download verfügbar)

Minus in % gegenüber dem rollierenden 2-Jahres-Hoch

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Wertentwicklung eines Finanzinstruments kann sich von der Wertentwicklung eines Aktienindex unterscheiden, auch wenn das Finanzinstrument versucht, den Aktienindex genau abzubilden. Die Darstellung dient lediglich illustrativen Zwecken.

Quelle: J.P. Morgan Asset Management. Stand der Daten: 30. September 2022.

Was das für Anlegerportfolios bedeutet

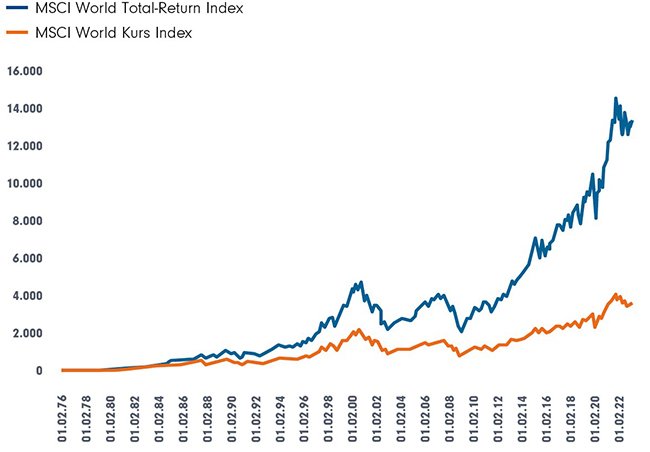

Bei weiterhin hoher Volatilität an den Aktienmärkten und einer noch immer drohenden Rezession können Dividendenstrategien ihre relative Stärke ausspielen. An den Börsen werden eben nicht nur Gewinne der Zukunft gehandelt – sondern auch die Früchte der Vergangenheit geerntet. Und wer diese reinvestiert, konnte sich bislang immer über einen äußerst angenehmen, weil positiven Effekt auf sein Kapital freuen. Total Return-Indizes, die Ausschüttungen und ihre Wiederanlage berücksichtigen, können in allen Märkten reine Kurs- oder Preis-Indizes hinter sich lassen. Eindrucksvoll zeigt sich das in der langen Historie des MSCI World Index. Unter Berücksichtigung der Ausschüttungen und vollständigen Re-Investition konnte er gegenüber dem reinen Preisindex über gut 45 Jahre das Kapital mehr als dreimal besser vermehren (siehe Grafik).

Dividenden im MSCI World: Dreimal besseres Ergebnis (Grafik auch zum Download verfügbar)

Vergleich: MSCI World als Kurs- und Total-Return Index

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Wertentwicklung eines Finanzinstruments kann sich von der Wertentwicklung eines Aktienindex unterscheiden, auch wenn das Finanzinstrument versucht, den Aktienindex genau abzubilden. Die Darstellung dient lediglich illustrativen Zwecken. MSCI World Kursindex und Total Return Index, in EUR, März 1976 - April 2023, rebasiert auf 100.

Quelle: Refintiv, 28.4.2023

Downloads für Ihre Beratung:

Dividenden im MSCI World: Dreimal besseres Ergebnis

Diese Grafik wird Ihnen unentgeltlich zur Verfügung gestellt. Bei einer Weiterverwendung obliegt es allerdings Ihnen sicherzustellen, dass alle gesetzlichen Anforderungen in diesem Zusammenhang erfüllt sind. Die FIL Fondsbank GmbH (FFB) übernimmt dafür keine Haftung.

Downloads für Ihre Beratung:

Dividenden im MSCI World: In rezessiven Phasen stabiler als Gewinne

Diese Grafik wird Ihnen unentgeltlich zur Verfügung gestellt. Bei einer Weiterverwendung obliegt es allerdings Ihnen sicherzustellen, dass alle gesetzlichen Anforderungen in diesem Zusammenhang erfüllt sind. Die FIL Fondsbank GmbH (FFB) übernimmt dafür keine Haftung.

Strategien für Ihre Kundenportfolios:

Sparen & Investieren – Chancen der Altersvorsorge | ACATIS

Im Schnitt sparten die Deutschen 2023 von jedem verdienten Euro ca. 11 Cent (…

Wie Trump 2.0 und Deepseek begegnen? | Carmignac

Diversifizierung und eigene Überzeugungen als Antwort auf eine Welt im Wandel…

Nachlese zur Bundestagswahl: Weckruf zur Wende | DPAM

Koen Bosquet und Muriel Mosango, Fondsmanager Fundamental Equity bei DPAM zie…

Drei Gründe für eine Allokation in Anleihen | PIMCO

Anleger könnten im Zinssenkungszyklus Anleihen den Vorzug vor Cash geben. Kur…

Sieben Trends, die es 2025 zu beobachten gilt | Pictet

Die wichtigsten Trends in Sachen Wissenschaft, Technologie und Nachhaltigkeit…

25 Jahre Pictet Wasser-Fonds: Pionier nachhaltiger Anlage

Der Pictet-Water Fonds steht seit 25 Jahren für nachhaltige Geldanlage. Attra…