Seit drei Jahren bleiben Small-Cap-Indizes hinter Large-Caps zurück. Trendwende voraus? Sinkende Inflation, stabilere Lieferketten und eine veränderte Geldpolitik könnten Small Caps wieder attraktiv machen. Eine Analyse von Nathalie Debruyne und Bart Geukens.

In den letzten drei Jahren blieben Small-Cap-Indizes wie der Russell 2000 in den USA hinter ihren Large-Cap-Pendants zurück. Auch in Europa mussten Small Caps eine starke Korrektur hinnehmen und wurden im Vergleich zu Large Caps auf historischen Tiefstständen gehandelt. Mit einer sinkenden Inflation, einer Stabilisierung der Lieferketten und den erwarteten Veränderungen in der Geldpolitik gibt jedoch Anzeichen für eine mögliche Trendwende. Ein aktiver Ansatz bei Small Caps könnte in diesem Umfeld überzeugende Möglichkeiten für Aktienportfolios bieten.

Unsere Sicht auf Investitionen in Small Caps

Mit dem DPAM B Equities Europe Small Caps konzentrieren wir uns auf qualitatives Wachstum zu einem angemessenen Preis. Wir jagen nicht um jeden Preis dem Wachstum hinterher, sondern suchen nach qualitativ hochwertigen Unternehmen mit nachhaltigen Wachstumsaussichten, ohne für zukünftige Gewinne zu viel zu bezahlen.

Seit seiner Auflegung im Jahr 1997 wird unser Fonds von einem stabilen Expertenteam verwaltet. Diese Kontinuität hat das Fachwissen unseres Teams geschärft und einen konsistenten, disziplinierten Anlageprozess sichergestellt. Wir setzen drei proprietäre Tools ein, um Unternehmen zu identifizieren, die nicht nur eine hohe Qualität und Nachhaltigkeit aufweisen, sondern auch ein erhebliches Aufwärtspotenzial bieten. Unser „Ziel“ ist es, den Wert unserer Investitionen über einen Zeitraum von fünf Jahren zu verdoppeln.

Schwerpunkt auf Qualität und langfristigem Wert

Unsere Anlagephilosophie basiert auf einer Bottom-up-Aktienauswahl mit hoher Überzeugung und einer langfristigen Perspektive. Wir halten uns von kurzfristigem Marktbewegungen fern und konzentrieren uns auf Unternehmen mit starken Fundamentaldaten, die in attraktiven, wachsenden Märkten positioniert sind – Sektoren, die weniger anfällig für regulatorische Risiken oder einen harten, unfairen Wettbewerb aus dem internationalen Umfeld sind.

Qualität bedeutet, dass Unternehmen über nachhaltige Wettbewerbsvorteile, hohe Eintrittsbarrieren und starke Positionen in Nischenmärkten verfügen. Diese Unternehmen setzen ihre Stärken häufig in starke und/oder steigende Renditen auf das investierte Kapital, gesunde Margen und eine hervorragende Cashflow-Generierung um. Entscheidend ist, dass sie dieses Geld zum richtigen Zeitpunkt in renditestarke Gelegenheiten reinvestieren können.

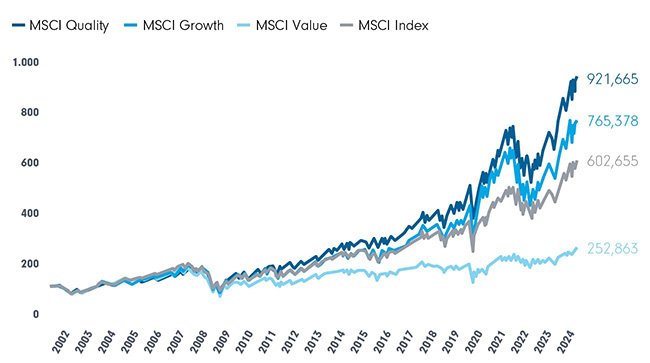

Qualität, Wachstum und Wert im Laufe der Zeit

Quelle: DPAM, 2024

Ein weiterer wichtiger Bestandteil unseres Ansatzes ist die Unterstützung fähiger Managementteams. Im Small-Cap-Universum kann die Führung über Erfolg oder Misserfolg eines Unternehmens entscheiden. Wir suchen nach Managern mit nachgewiesener Erfolgsbilanz, Integrität, klarer strategischer Vision und ausgeprägten Fähigkeiten zur Kapitalallokation. Wenn Manager einen erheblichen persönlichen Anteil an ihren Unternehmen haben, stimmen ihre Interessen stärker mit denen der Minderheitsaktionäre überein.

Integration von Nachhaltigkeit und ESG-Grundsätzen

Unser Fonds ist gemäß Artikel 8+ klassifiziert, was unser Engagement für Umwelt-, Sozial- und Governance-Grundsätze (ESG) widerspiegelt. Das Investmentteam führt die ESG-Analyse selbst durch, wodurch Nachhaltigkeitsaspekte zu einem grundlegenden Bestandteil ihres Anlageprozesses werden. Wir sind der Meinung, dass ESG-Faktoren für die Bewertung der langfristigen Rentabilität und Leistung eines Unternehmens von entscheidender Bedeutung sind.

Warum es heute sinnvoll ist, in Small Caps zu investieren

Historisch gesehen haben Investitionen in hochwertige Unternehmen zu einer überlegenen langfristigen Performance geführt, die sowohl reine Wachstums- als auch Value-Strategien übertrifft. Qualitätsunternehmen sind in der Regel besser in der Lage, wirtschaftliche Stürme zu überstehen, da sie über nachhaltige Wettbewerbsvorteile verfügen, die ihre Umsätze und Gewinne schützen. Ihre starke Finanzlage, die sich durch solide Cashflows und robuste Bilanzen auszeichnet, verringert das Risiko finanzieller Engpässe.

Durch die Konzentration auf Qualität wird auch das Risiko erheblicher Verluste durch Unternehmen minimiert, die möglicherweise eine unterdurchschnittliche Leistung erbringen oder scheitern. Durch das Halten hochwertiger Unternehmen über längere Zeiträume hinweg streben wir an, das Wachstum zu nutzen und gleichzeitig die Transaktionskosten zu senken und uns gegen kurzfristige Marktvolatilität abzusichern.

Auswirkungen für Anleger

Da Small-Cap-Aktien im Vergleich zu Large-Caps zu historisch niedrigen Bewertungen gehandelt werden, sehen wir ein potenzielles Zeitfenster für Chancen. Die Kombination aus nachlassendem makroökonomischem Druck, attraktiven Bewertungen und der Aussicht auf eine Erholung der Small Caps unterstreicht den Wert eines aktiven Managements und einer sorgfältigen Aktienauswahl.

Unsere Strategie, die sich auf qualitativ hochwertige Unternehmen (GARP= Growth at a Reasonable Price) konzentriert und von unserem erfahrenen Portfoliomanagement-Team unterstützt wird, ist darauf ausgelegt, die Komplexität der Small-Cap-Landschaft zu bewältigen. Durch die Integration von Nachhaltigkeitsaspekten und die Beibehaltung eines disziplinierten, langfristigen Ansatzes zielt unsere Strategie darauf ab, Anlegern, die ein Engagement in diesem dynamischen Marktsegment anstreben, einen Mehrwert zu bieten

Autoren:

Bart Geukens und Nathalie Debruyne, verantwortliche Fondsmanager für den dem DPAM B Equities Europe Small Caps

Anlageprodukte:

DPAM B Equities Europe Small Caps Sustainable B (BE0058185829)

Als Teil der Indosuez Wealth Management Group bietet DPAM aktive, nachhaltige Asset-Management-Dienstleistungen, die auf internem Research basieren. Die auf Überzeugungen gestützten Anlageentscheidungsprozesse von DPAM integrieren fundamentale Finanz- und ESG-Analysen. Fortschritt schafft Chancen – DPAM strebt eine langfristige Outperformance und ein Wachstum an, das sowohl den Anlegern als auch der Gesellschaft zugutekommt. Mit einem engagierten Team von mehr als 200 hochqualifizierten Fachleuten verwaltet DPAM Publikumsfonds sowie diskretionäre Mandate im Auftrag institutioneller und professioneller Kunden, Finanzintermediäre und Vertriebsgesellschaften mit einem Gesamtvolumen von 51,7 Milliarden Euro (Stand: 31. Dezember 2025).

Weitere Anlagestrategien:

Was verrät der jüngste Ausverkauf von Softwareaktien? | DPAM

Die Aktienmärkte fielen deutlich, insbesondere Softwarewerte. Trotz solider Z…

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Innovatives Investieren in einer konzentrierten Welt | DPAM

Die letzten 3 Jahre wurden von wenigen KI-Techunternehmen dominiert. Jetzt br…