Europas Regierungen vor Herausforderungen, Entscheidungswahl in den USA, Krieg in der Ukraine, Brandherd Nahost: Aus politischer Sicht geht es diesen Herbst heiß her. Können die Anlagemärkte hoffen, dass politische Börsen wirklich kurze Beine haben?

Anlegerinnen und Anleger schauen bisweilen besorgt auf das politische Umfeld. Global scheint sich eine Gemengelage zusammenzubrauen, von der wenig positive Signale ausgehen. Die nun endlich gefundene Regierung in Frankreich gilt nach den letzten Wahlergebnissen der französischen Parlamentswahl als kompliziert und fragil, die Ampel-Koalition in Deutschland scheint der Dauerkritik kaum mehr standhalten zu können, in den USA steht eine richtungsentscheidende Wahl bevor. Nicht Wenige fürchten im Falle einer erneuten Präsidentschaft Donald Trumps dauerhaften Schaden für das demokratische System der lange unangefochten führenden Wirtschaftsnation. Dazu kommen Kriege wie in der Ukraine und Waffengewalt in Nahost mit großem menschlichem Leid. Jeder dieser politischen Krisenherde hat explosives Potenzial, die weltweiten Auswirkungen auf Politik und Wirtschaft sind schwer absehbar und können Befürchtungen wecken.

Politische Börsen haben kurze Beine – wirklich?

Hoffnung und Trost finden Anlegerinnen und Anleger in der alten Börsenweisheit „Politische Börsen haben kurze Beine“. Doch wie belastbar ist dieser Sinnspruch als Wegweiser für die eigene Kapitalanlage? Und: Kann er angesichts der aktuell zahlreichen und vielfältigen politischen Herausforderungen rund um den Globus im Herbst dieses Jahres wirklich Zuversicht geben?

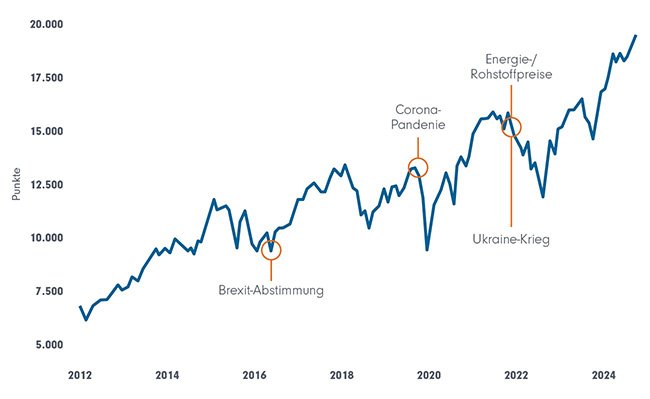

Ein Blick auf den Dax im letzten Jahrzehnt kann eine erste Idee vermitteln. Betrachtet man zum Beispiel die Marktreaktion auf das Brexit-Votum in Großbritannien im Jahr 2016 – eines der einschneidendsten politischen Ereignisse auf europäischer Ebene in diesem Jahrtausend – könnte man sich von Kurzlebigkeit vollends überzeugt zeigen. Denn nach dem Referendum auf der Insel eröffnete zum Bespiel der DAX zwar 1.000 Punkte unter dem Schlusskurs des Vortags – der größte Kurssturz seit der globalen Finanzkrise 2008.1 Doch anschließend setzte der deutsche Aktienindex zu einer länger andauernden Kursrallye an, als wäre nichts gewesen.

DAX: Deutsche Aktien und politische Ereignisse (Grafik auch zum Download verfügbar)

Quelle: Refinitiv/Datastream, 27.09.2024; Darstellung: FFB

Einschneidender erwies sich dagegen die Corona-Pandemie. Obwohl bei der Reaktion auf das pandemische Infektionsgeschehen politische Entscheidungen auch eine zentrale Rolle spielten, ist das dennoch kein im engeren Sinne politisches Börsenszenario, sondern eher ein exogener Schock. Die wirtschaftliche Erholung verlief schleppend, die Aktienmärkte zogen jedoch auch hier nach tiefem Einschnitt relativ schnell wieder an. Der „Absturz“ in eine womöglich anhaltende Rezession blieb aus.

Schließlich das bisher lautstärkste politische Ereignis des Jahrzehnts in Europa: Der Einmarsch Russlands in die Ukraine und die seither andauernden Kriegshandlungen hinterließen Spuren auch an den Anlagemärkten. Es dauerte ein gutes Jahr, bis im DAX die vormaligen Höchststände wieder erreicht waren – also doch nicht ganz so „kurze Beine“? Hier wird eine wichtige Erkenntnis sichtbar: Wenn sich politische Ereignisse wirtschaftlich manifestieren, können sie durchaus sowohl die Wirtschafts- als auch die Börsenentwicklung längerfristig beeinflussen. Im Falle des Ukrainekrieges und nachfolgernder Sanktionen waren es die Verwerfungen an den Energie- und Rohstoffmärkten, die der globalen, vor allem aber der deutschen Wirtschaft zu schaffen machten.

Unklare Auswirkungen von Politikwechseln kaum eingepreist

Auch größere politische Beben zeitigen keine unmittelbaren und vor allem anhaltende Auswirkungen an den Aktienmärkten. Erst wenn, wie im Falle der Energiepreise nach dem russischen Einmarsch in die Ukraine, die politischen Veränderungen unmittelbar wirtschaftlich bezifferbar sind, werden sie wahrgenommen, zeigen die Märkte Reaktion.

So nahmen europäische Aktien den deutlichen Rechtsruck bei der Europawahl und den Ausgang der Parlamentswahl in Frankreich mehr mit einem Schulterzucken hin – obwohl doch die Möglichkeiten entschlossenen Regierungshandelns in der zweitgrößten Volkswirtschaft Europas seither deutlich eingeschränkt sind.

Der deutlichste Börseneinbruch das Jahres war dann schließlich Anfang August zu verzeichnen. Dieser wiederum war praktisch ohne aktuelles politisches Zutun begründet. Im Grunde trafen enttäuschte Zinssenkungshoffnungen und nachlassende US-Arbeitsmarktzahlen unmittelbar aufeinander. Diese zeitliche Koinzidenz erschütterte kurzfristig das Vertrauen mancher Marktteilnehmer und Marktteilnehmerinnen. Und auch das nur kurz. Viele der großen Aktienmärkte in USA und Europa arbeiten Anfang Oktober daran, immer neue Allzeithochs zu erreichen.

Euro Stoxx 50: Europäische Aktien im Jahr 2024 (Grafik auch zum Download verfügbar)

Quelle: Refinitiv/Datastream, 27.09.2024; Darstellung: FFB

Spannender Novemberauftakt mit US-Wahlen

Anfang November steht in den USA eine Richtungswahl bevor. Für viele aus dem Kreis der politischen Beobachter steht die Demokratie auf dem Spiel. Sie fürchten, Donald Trump könnte dem demokratischen System der USA dauerhaft Schaden zufügen.2 Ob diese Gefahr auf der politischen Ebene unmittelbar auf Wirtschaft und Aktienmärkte durchschlägt, darf bezweifelt werden. Auch der heiße Wahlkampf vor Trumps erster Präsidentschaft, zu der viele ihm schon damals die Eignung absprachen, und das Chaos der ersten Monate der Trump-Administration 2017 konnten den amerikanischen Aktienmarkt nur kurz irritieren.

Selbst die hartnäckige Weigerung Trumps, den Wahlsieg Bidens Ende 2020 anzuerkennen und der Sturm von Trump-Anhängern auf das Capitol, der zumindest in der medialen Wahrnehmung Züge eines Staatsstreichs annahm, konnten den amerikanischen Aktienmarkt nicht lange beindrucken. Dessen kontinuierliche Aufwärtsbewegung über den Wechsel im Präsidentenamt hinweg wurde schließlich erst durch die Energiekrise im Zuge des Ukrainekrieges vorübergehend unterbrochen.

US-Aktien (S&P 500): Positiver Trend in verschiedenen Umfeldern (Grafik auch zum Download verfügbar)

Quellen: Refinitiv/Datastream, 27.09.2024; Statista/Bureau of Economic Analysis, bea.gov, Download 30.09.2024. Darstellung: FFB

Und noch eines macht die Grafik deutlich: Wirtschaftswachstum und US-Aktienmarktgewinne sind unter der Administrationen Trump und Biden gar nicht so unterschiedlich. Die größten Rücksetzer am US-Aktienmarkt gingen jeweils auf das Konto externer Faktoren (Corona, Energiekrise), die nicht unmittelbar vom politischen Handeln der Präsidenten abhingen. Deren Wirtschaftsprogramme (und auch das der aktuellen demokratischen Präsidentschaftskandidatin Kamala Harris) unterscheiden sich in ihren Grundzügen nicht wesentlich. Sie bauen darauf, durch steuerlicheAnreize Industrieproduktion in die USA zurückzuholen und so die eigene Wirtschaft zu fördern und sie resilienter gegenüber externen Einflüssen zu machen.

Fazit

In vielen politischen Weichenstellungen steckt bis Jahresende noch einiger Sprengstoff. Eine unmittelbare und vor allem dauerhafte Durchwirkung politischer Richtungsentscheidungen auf die Wirtschaft und insbesondere die Aktienmärkte dürfte jedoch erst zu befürchten sein, wenn die politischen Veränderungen zu nachhaltigen Anpassungen entscheidender wirtschaftlicher Kenngrößen führen.

Gerade die Wahlentscheidung in den USA dürfte die wirtschaftlichen Rahmenbedingungen nicht grundlegend verändern. Kurz- bis mittelfristig könnten aber einige Wirtschaftssektoren unter Trump bevorzugt sein – mit möglichen Chancen für Anlegerinnen und Anleger, die ihre Allokation taktisch anpassen wollen.

Vor diesem Hintergrund erfordern bereits gut diversifizierte Portfolios, welche die bleibenden Kernherausforderungen der Anpassung an den Klimawandel, die demografische Entwicklung und die Digitalisierungschancen berücksichtigen, keiner weiteren Eingriffe aufgrund des veränderlichen politischen Umfeldes. Das Augenmerk von Portfolioverantwortlichen sollte auf Resilienz gegenüber der weiterhin zu erwartenden Marktvolatilität liegen, von den schwankenden Marktsentiments insbesondere in Bezug auf Konjunktur und Inflation getrieben sein dürfte.

Quellen:

1 Refinitiv/Datastream, 30.09.2024

2 Zeit-online.de, „Es droht eine Trump-Diktatur“, 8. 12. 2023

Strategien für Ihre Kundenportfolios:

Globaler Top-Fonds, made in Europe: Carmignac Investissement

Weitere Dollar-Abwertung befürchtet? Gerade beiBei globalen Aktien sind dann …

Rohstoff-Superzyklus: Drei Megatrends als zentrale Treiber

Energiewende, Digitalisierung, Urbanisierung: Diese drei starken Megatrends t…

Würze fürs Depot – Teil 2 | ACATIS

Der zweite Asienfonds aus dem Haus ACATIS ist neben dem Acatis Asia Pacific P…

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Innovatives Investieren in einer konzentrierten Welt | DPAM

Die letzten 3 Jahre wurden von wenigen KI-Techunternehmen dominiert. Jetzt br…

PIMCOs Konjunkturausblick: Zölle, Technologie und Wandel

Die Sicherung attraktiver Anleihenrenditen kann langfristige Erträge stützen,…