Der Startschuss für den EZB-Zinssenkungszyklus dürfte im Juni fallen. Für viele Ihrer Kundinnen und Kunden heißt das: Zinsniveau sichern, raus aus Bankeinlagen und rein ins Anleiheinvestment. Eine einmalige vertriebliche Opportunität.

In den USA bewegen sich die Vorzeichen in Sachen Inflation, Konjunktur und Arbeitsmarkt erst jüngst langsam in Richtung Zinssenkung. In der Eurozone gilt es als ausgemacht, dass in der EZB-Ratssitzung im Juni dieses Jahres der erste Schritt zur Senkung der Leitzinsen vollzogen werden soll.

Für viele Ihrer Kundinnen und Kunden könnte das zum Zeichen eines Aufbruchs werden. Denn Kapital, das sich angesichts der zumindest nominal zwischenzeitlich attraktiven Zinsen auf Bankeinlagen, Sparkonten oder in Festgeldern dort angesammelt hat, wird mit einer sinkenden Verzinsung eine neue Heimat suchen.

Raus aus dem Kursfristzins, rein in Anleihen

Die Zinsen, die kurzfristige Einlagen versprechen können, orientieren sich eng an den Leitzinsvorgaben der Zentralbanken. Mit einer Senkung des Leitzinses werden Cash- und Sparkonten sowie Festgeldanlagen absehbar an Attraktivität verlieren. Ihre Kundinnen und Kunden haben aber die Chance, die Früchte des derzeit im 20-Jahres-Vergleich hohen Zinsniveaus, noch etwas länger zu ernten.

Wer über die entsprechende Risikotoleranz verfügt, kann nämlich Kapital aus der Bankeinlagenwelt in die Investmentwelt umschichten. Denn mit Investmentfonds, die in Anleihen investieren, lässt sich das heute noch attraktive Zinsniveau länger für die eigene Rendite „konservieren“. Dieser Schritt bietet nicht nur attraktive Perspektiven für Ihre Kundinnen und Kunden. Er bietet auch der Beratung die seit vielen Jahren einmalige Möglichkeit, wieder frisches Kapital dem Investment zuzuführen. Schließich vollzog sich der letzte Zinssenkungszyklus hierzulande ab 2009 – liegt also schon 15 Jahre zurück.

Auf was es bei Anleihefonds ankommt

Anlegerinnen und Anleger, die eine Zinswende antizipieren und gerüstet sein wollen, sollten bei der Auswahl von Anleihefonds oder -ETFs darauf achten, dass die Zusammensetzung der Anleihen im Fondsportfolio mit ihren Zielen übereinstimmt. Im Zentrum stehen dabei länger laufende Anleihen, die noch auf Jahre regelmäßige Erträge auf Basis attraktiver Kupons abwerfen. Diese haben zudem auf absehbare Zeit ein besonderes Kurspotenzial. Denn bei sinkenden Leitzinsen erhöhen sich deren Attraktivität und die Nachfrage am Sekundärmarkt. Sollte die Zinssenkung gar noch schneller vollzogen werden als heute an den Märkten eingepreist, kann sich dieser Effekt noch verstärken.

Einen derzeit sehr interessanten Ansatz können auch Laufzeitfonds mit Anleihen bieten. Denn das vorgegebene Laufzeitziel ermöglicht dem Fondsmanagement eine Carry-Strategie zu verfolgen. Mit dieser werden heute attraktiv verzinste Anleihen gekauft und können planmäßig bis zur Endfälligkeit gehalten werden.

Die Chance: Vor der Welle wechseln

Anlegerinnen und Anleger, die solche Überlegungen anstellen, sind unter Umständen gut beraten, zügig zu handeln. Denn wenn die Nachfrage nach gut verzinsten Anleihen am Sekundärmarkt wächst, etwa weil weitere Zinssenkungen erwartet werden, dürften deren Kurse steigen und ein Wechsel ins Anleiheinvestment könnte wieder etwas von seiner Attraktivität verlieren.

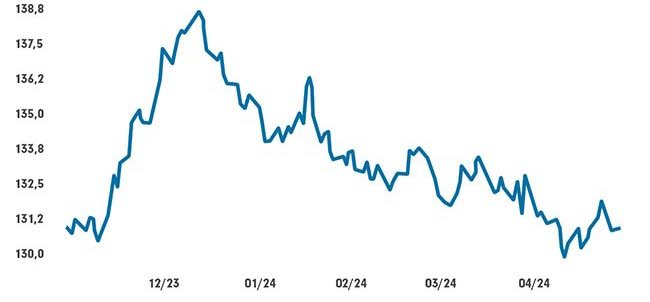

An den Märkten gilt der Bund-Future als Indikator für fallende Zinsen. Denn er besagt, zu welchem Preis sich Marktteilnehmerinnen und Marktteilnehmer eine als risikolos geltende deutsche Staatsanleihe für die Zukunft sichern wollen. Steigt sein Kurs, erwarten die Käufer, künftig mehr für eine Bundesanleihe zu zahlen. Das heißt, es werden fallende Zinsen erwartet.

Nach einem Anstieg zum Jahreswechsel, als noch schnellere Zinssenkungsschritte beiderseits des Atlantiks erwartet wurden, hat sich die Situation beruhigt – noch.

Bund-Future: Noch herrscht Ruhe (Grafik auch zum Download verfügbar)

Preise für Bund-Futures, Stand 13. Mai 2024. Quelle: Refinitiv/Datastream.

Termine im Blick halten

Bei den Überlegungen zum Wechsel aus Bankeinlagen in Anleiheanlagen gilt ein kritischer Seitenblick immer den Ratsterminen der EZB, an denen möglicherweise richtungsweisende Entscheidungen zu künftigen Zinsschritten getroffen werden (mehr zu den Voraussetzungen von Zentralbankentscheidungen: hier). Jeder Termin markiert damit auch einen Punkt, vor dem sich die gezielte Ansprache von Kundinnen und Kunden mit entsprechendem Wechselpotenzial lohnen kann.

EZB: Sitzungstermine mit möglichen Zinsentscheidungen (Grafik auch zum Download verfügbar)

Quelle: EZB. Darstellung: FFB

Strategien für Ihre Kundenportfolios:

Vom „US-Exzeptionalismus“ zum „Ende eines Imperiums?“ | DPAM

Der angekündigte „Liberation Day“ ist ein weiterer Warnschuss der Trump-Regie…

Carmignac Portfolio Credit bester Fonds Europas | Carmignac

Credit-Strategie von Carmignac liefert weiterhin überdurchschnittliche risiko…

Active Now: Zeit für Diversifikation | DWS

Steigende Zinsen und geopolitische Risiken belasten US-Tech-Aktien und somit …

Vom „US-Exzeptionalismus“ zum „Ende eines Imperiums?“ | DPAM

Der angekündigte „Liberation Day“ ist ein weiterer Warnschuss der Trump-Regie…

25 Jahre Wasserstrategie: eine Reise der Innovation | Pictet

Die im Jahr 2000 lancierte Anlagestrategie für Wasser ist seither ein Grundpf…

Vietnam wächst: Von Textilien zu Tech Giganten | AQUIS

Vietnam wandelt sich vom Produktionsstandort zum Technologie-Hotspot. Unterne…