Weil die meisten Investitionen – ob über Aktien oder Anleihen – in Unternehmen fließen, sollten Anlegerinnen und Anleger die wichtigsten Informationen zu Fremd- und Eigenkapital und ihre Rolle in der Unternehmensfinanzierung kennen und verstehen.

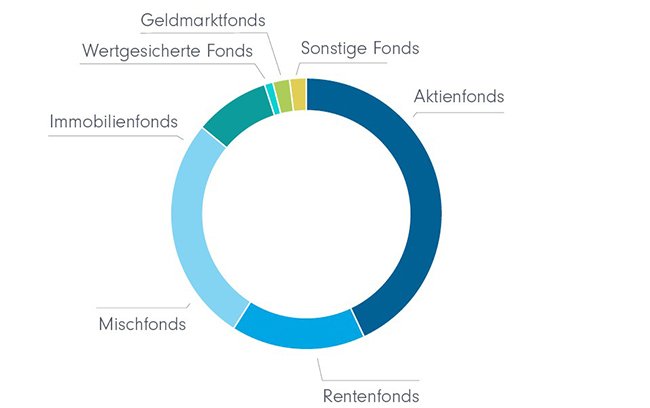

Unternehmen stehen im Zentrum des Interesses von Anlegerinnen und Anlegern. Schaut man sich zum Beispiel an, wie sich das Vermögen in deutschen Fonds verteilt, findet man zu deutlich mehr als 80 % Fonds, die als Aktien-, Anleihen- oder Mischfonds in Unternehmen investieren (siehe Grafik). Immobilien und Rohstoffe haben als Zielinvestments volumenmäßig weniger Bedeutung.

Mehr als 80% des deutschen Fondsvermögens ist in Unternehmen investiert

Quelle: BVI, Juni 2022 (BVI-Jahrbuch 2022, Daten per Vorjahresultimo).

Um das eigene Investment besser zu verstehen und die dynamisch wachsende Menge an transparent verfügbareren Informationen richtig einordnen zu können, ist für Anlegerinnen und Anleger ein grundlegendes Verständnis von Unternehmen, ihrer wirtschaftlichen Handlungsweise und der Kapitalbeschaffung erforderlich. Wir haben daher die wichtigsten Fakten übersichtlich zusammengestellt.

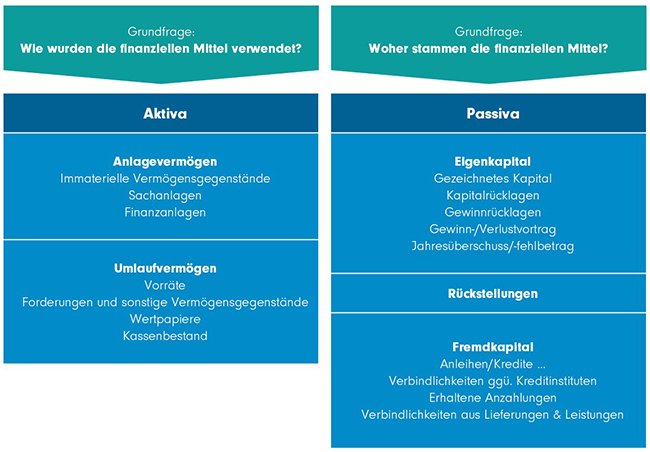

Die Unternehmensbilanz: Zentrales Übersichtsinstrument

Unternehmen, in die Anlegende normalerweise investieren, sind zur regelmäßigen Aufstellung einer Bilanz verpflichtet. Die Bilanzierungspflicht betrifft alle Kapitalgesellschaften (also z.B. GmbHs und insbesondere Aktiengesellschaften).

Die Bilanz gibt über die Kapital- und Vermögensstruktur Auskunft. Aus der Bilanz kann man unter anderem auch ablesen, wie hoch die Gewinne eines Unternehmens im zurückliegenden Geschäftsjahr waren. Dazu werden die Positionen unter „Eigenkapital“ in der Eröffnungs- und in der Schlussbilanz des betreffenden Jahres verglichen. Denn Jahresüberschüsse „vergrößern“ die Bilanz. Die Einlagen ins und Entnahmen aus dem Eigenkapital müssen dabei allerdings berücksichtigt werden. Wie der Gewinn (oder Verlust) zustande gekommen ist, kann man der Gewinn- und Verlustrechnung entnehmen, die zum Eigenkapitalkonto gehört.

Die Unternehmensbilanz

Darstellung: FFB, 2023

Im Detail kann eine Konzernbilanz selbst für Profis komplex sein. Doch die Grundidee einer Bilanz ist einfach. Zwei Seiten (Aktiva und Passiva) stehen einander gegenüber und ergeben immer dieselbe Summe. Das ist nicht verwunderlich, denn die Seite der Aktiva gibt an, wie die finanziellen Mittel des Unternehmens im Geschäftsjahr eingesetzt wurden. Die Passiv-Seite informiert, woher eben diese eingesetzten Mittel stammen.

Zum Anlagevermögen, in das ein Unternehmen investieren kann (Aktiva) gehören:

- Sachanlagen: Investitionen in Produktionsanlagen bzw. deren Ausbau.

- immaterielle Vermögensgegenstände: Investitionen in den Erwerb oder die Entwicklung von Patenten.

- Finanzanlagen: Anlagen, um ggf. Gewinne zu parken oder auch Anlagen, die dem Geschäftszweck – beispielsweise bei einer Holding – entsprechen.

Das Kapital für Investitionen kommt aus einem der zwei Töpfe auf der Passiv-Seite: Eigen- oder Fremdkapital.

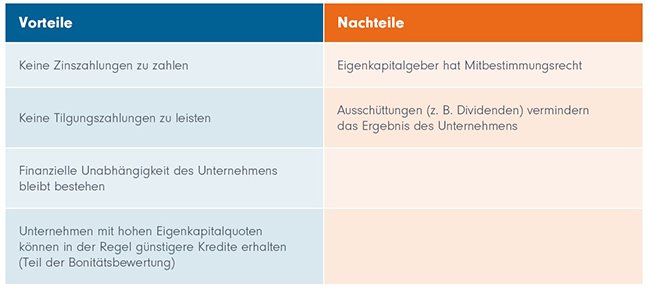

Das Eigenkapital aus Unternehmenssicht

Eigenkapital ist das sogenannte Reinvermögen eines Unternehmens. Man kann es sich als Überschuss des Vermögens über die Schulden vorstellen. Es entsteht, weil die Gründer Einlagen getätigt haben, es sich durch gutes Wirtschaften vermehrt hat oder aber durch die Herausgabe von Aktien.

Für ein Unternehmen erfüllt das Eigenkapital zahlreiche Funktionen:

- Es ermöglicht unmittelbare Investitionen.

- Es dient als Haftungsgrundlage gegenüber Gläubigern.

- Es ist Basis für die weitere Beschaffung von (Fremd-) Kapital.

Eigenkapital steht dem Unternehmen unbefristet zur Verfügung und ist keiner festen und expliziten Verzinsung unterworfen wie etwa aufgenommenes Fremdkapital. Allerdings wird im Kontext der Vollkostenrechnung ein Eigenkapitalzins angesetzt. Dieser erfasst den Nutzenausfall der Anteilseigner. Denn sie stellen ihr Kapital dem Unternehmen zur Verfügung und enthalten es damit einer anderen Verwendung vor (z.B. Anlage als Festgeld). Eigenkapitalzinsen sind also keine Aufwendungen im traditionellen Sinne, sondern „kalkulatorische Zinsen“ auf das gesamte betriebsnotwendige Kapital. Dabei wird also nicht zwischen Fremd- oder Eigenkapitalanteil (Aktien) unterteilt. Die Eigenkapitalzinsen werden üblicherweise vom Kapitalmarkt abgeleitet.

Eigenkapital im Überblick: Vor- und Nachteile aus Unternehmenssicht

Darstellung: FFB, 2023

Eine gute Eigenkapitalquote (= Eigenkapital/Bilanzsumme x 100) ist der Bonität des Unternehmens zuträglich. Das Unternehmen erhält als Folge bei der Bank oder anderen Kreditgebern somit gute Kreditkonditionen. In der Regel ermöglicht eine gute Eigenkapitalquote einem Unternehmen höhere Gewinne. Denn aus Eigenkapital erwachsen keine Verbindlichkeiten zur Rückzahlung von Krediten und zur Zinszahlung, die Gewinne vermindern.

Mitbestimmungsmöglichkeiten der Eigenkapitalgeber

Aus Unternehmenssicht korrespondiert Eigenkapital aber auch mit einem gewissen Risiko und immateriellen Kosten. Insbesondere bei Aktiengesellschaften mit Aktien im Streubesitz ist die Passiv-Seite der Bilanz stark von Nachfrageverhalten an den Aktienmärkten abhängig. Sinkt der Aktienkurs (Preis je Unternehmensanteil) schrumpft das Eigenkapital – und damit die Möglichkeit zu Investitionen auf der Aktiv-Seite, die nicht fremdfinanziert sind.

Als „immaterielle“ Kosten kann man aus Unternehmenssicht die Mitbestimmungsmöglichkeiten der Aktionäre begreifen. Denn Aktionäre einer AG sind als Anteilseigner indirekt Unternehmerinnen und Unternehmen. Sie haben daher bei den jährlichen Hauptversammlungen ein Rede- und Stimmrecht – letzteres anteilig zu den mit den Aktien gehaltenen Unternehmensanteilen. Der Vorstand (und der Aufsichtsrat) müssen also für strategische Entscheidungen eine Mehrheit der Aktionäre überzeugen und hinter sich bringen.

Die Organe einer Aktiengesellschaft

Darstellung: FFB, 2023

Fondsgesellschaften sind große Kapitalsammelstellen. Sie können daher ihr Gewicht gegenüber den Unternehmensleitungen geltend machen, da sie für große Anteile am Unternehmen sprechen. Das ist auch in Gesprächen außerhalb der Hauptversammlungstermine möglich und wird aktuell von vielen Fondsgesellschaften als Engagement für eine nachhaltigere Entwicklung des Unternehmens genutzt (mehr dazu auch im Video zur Abfrage von Nachhaltigkeitspräferenzen.

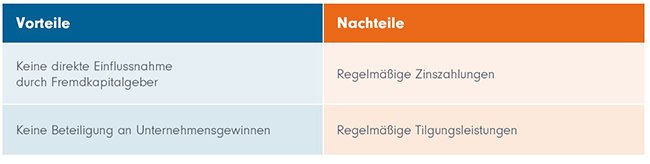

Das Fremdkapital aus Unternehmenssicht

Fremdkapital ist der Teil des Unternehmenskapitals, der nicht den Eigentümern, sondern Außenstehenden gehört. Es wurde also durch Dritte (Gläubiger) in das Unternehmen eingebracht und bezeichnet die Schulden eines Unternehmens.

Geliehenes Kapital (Fremdkapital) kann der Finanzierung von Unternehmensaktivitäten und Investitionen dienen, die nicht aus dem Eigenkapital und/oder dem operativen Cashflow finanziert werden können oder sollen. Die Fremdkapitalquote (= Fremdkapital/ Bilanzsumme x 100) vermittelt künftigen Investoren oder Geldgebern einen guten Eindruck von der Finanzkraft eines Unternehmens.

Fremdkapital im Überblick: Vor- und Nachteile aus Unternehmenssicht

Darstellung: FFB, 2023

Wer als Investorin oder Investor einem Unternehmen Fremdkapital – am häufigsten in Form von Anleihen – zur Verfügung stellt, kann dafür die Rückzahlung des Kapitals in einer vereinbarten Frist erwarten sowie regelmäßige vereinbarte Zinszahlungen vom Unternehmen.

Wichtig für Anlegende: Fremdkapitalinvestoren werden nicht an Unternehmensgewinnen oder -verlusten beteiligt. Im Insolvenzfall werden allerdings ihre Ansprüche vor denen der Eigenkapitalgeber bedient.

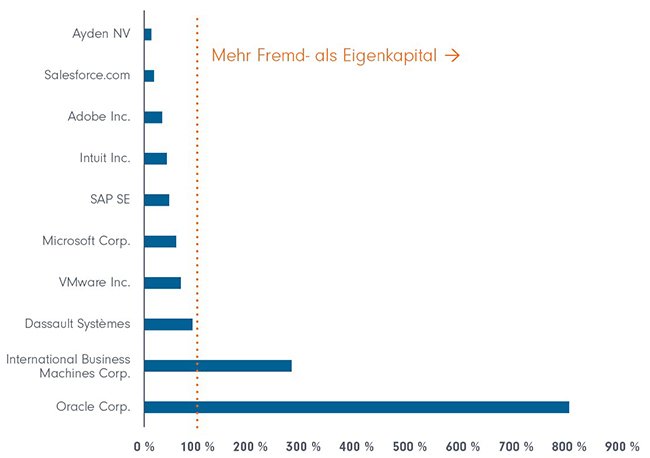

Das Verhältnis von Eigen- zu Fremdkapital

Es lässt sich kaum eine generelle Aussage treffen, wie sich in Unternehmen die Höhe des Eigenkapitals zu der des Fremdkapitals verhält. Dies hängt von den Branchen ab und vom spezifischen Geschäftsmodell des einzelnen Unternehmens bzw. dessen geplantem Wachstumskurs. Fremdkapital kann ein Vielfaches des Eigenkapitals ausmachen. Um ein starkes Wachstum zu finanzieren kann eine geringe Eigenkapitalquote (bzw. ein hoher Verschuldungsgrad) angemessen sein, wenn die Aussichten bestehen, die daraus resultierenden Verpflichtungen aus dem operativen Geschäft bedienen zu können. Unternehmen nehmen auch Fremdkapital auf, um durch Aktienrückkäufe den eigenen Aktienkurs zu stützen. Oracle hat diese Strategie zeitweise sehr aggressiv verfolgt, wie sich am ausgewählten Beispiel zeigt.

Verschuldungsgrad ausgewählter großer Softwareunternehmen

Global software industry: financial insight, page 30, Statista Juli 2021

Für bestimmte Brachen, die als systemrelevant gelten, sind zudem Eigenkapitalquoten gesetzlich vorgeschrieben. So gelten im Zuge der Bankenregulierung zum Beispiel in der Folge der globale Finanzkrise 2008/2009 verschärfte Anforderungen an die Eigenkapitalquote.

Nachhaltigkeitstransformation: gestiegener Kapitalbedarf

Der geplante Umbau von Wirtschaft und Gesellschaft zu einer nachhaltigeren Wirtschafts- und Lebensweise, erfordert hohe Investitionen. Experten rechnen mit Beträgen in Höhe von 7,9 Prozent des BIP1. Das würde bei einer Wirtschaftsleistung von rund 3.900 Mrd. Euro2 rund 308 Mrd. Euro im Jahr entsprechen. Ein Teil diese Investitionen muss von Unternehmen getragen werden.

Hohe Mehrinvestitionen können in der Regel nicht allein durch die Erhöhung der Eigenkapitalbasis gestemmt werden. Das gilt auch dann, wenn sich daraus womöglich künftig bessere Geschäftschancen ergeben. Gerade in wirtschaftlich unsicheren Zeiten werden weniger neue Aktien begeben, die Zahl und das Volumen von Börsengängen (IPOs) sinkt (aktuell auf den tiefsten Stand der letzten vier Jahre3). Unternehmen fürchten nämlich, keine hinreichend hohen Preise für ihre Aktien durchsetzen zu können. Da der Kapitalbedarf aber bestehen bleibt, wird er zum Teil mit Fremdkapital gedeckt werden müssen. Doch aus das ist für Unternehmen zunehmend teurer.

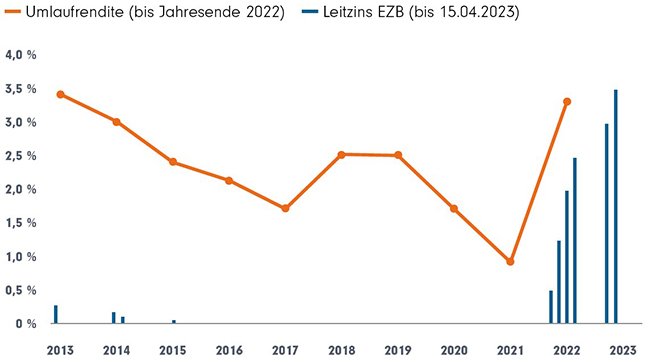

Leitzinsen und Umlaufrendite Unternehmensanleihen (Deutschland)

Quellen: Umlaufrendite von Unternehmensanleihen von Emittenten mit Sitz in Deutschland – Deutsche Bundesbank, Februar 2023; Entwicklung des Zinssatzes der Europäischen Zentralbank für das Hauptrefinanzierungsgeschäft – EZB, 2023, Darstellung: FFB

Die Grafik (orange) zeigt die durchschnittliche Verzinsung der in Deutschland jeweils aktuell im Umlauf befindlichen Unternehmensanleihen. Sie ist daher ein guter Gradmesser, wieviel (mehr) Unternehmen für Ihre Verbindlichkeiten an Zinsen zahlen müssen. Die Tendenz dürfte weiter nach oben weisen, denn 2023 sind die Leitzinsen der EZB weiter gestiegen. Erhöhte Finanzierungskosten gehören zu den neuen Spielregeln (siehe Beitrag), auf die sich Unternehmen und Anlegende einstellen sollten.

Quellen:

1 Demary, Markus / Voigtländer, Michael/ Zdrzalek, Jonas, 2023, Perspektiven für die Zinsentwicklung und Konsequenzen für die Immobilienmärkte, Gutachten im Auftrag der HANSAINVEST Real Assets GmbH, Köln.

2 BIP Deutschland 2022, Statistisches Bundesamt, Februar 2023

3 t3n, 31.03.2023

Downloads für Ihre Beratung:

Weitere Artikel zum Thema

- 2025/06/09 Chartanalyse: Spannend – aber auch sinnvoll?

- 2025/03/21 Der Index – ein Kunstprodukt

- 2025/02/24 Geldanlage verstehen: Anlegen MIT Gegenparteirisiko

- 2025/02/10 Geldanlage verstehen: Anlegen OHNE Gegenparteirisiko

- 2023/06/02 Zentralbanken: Entscheidend, nicht allmächtig

- 2023/05/19 Bruttoinlandsprodukt (BIP): Wirklich so wichtig?

- 2023/05/06 Aktien, Anleihen & Co.

- 2023/04/21 Wie Unternehmen funktionieren

Ergebnisse gefunden

Strategien für Ihre Kundenportfolios:

Globaler Top-Fonds, made in Europe: Carmignac Investissement

Weitere Dollar-Abwertung befürchtet? Gerade beiBei globalen Aktien sind dann …

Vietnam 2026 – Reformen entfalten ihre ganze Wirkung | AQUIS

Mario Timpanaro Fondsmanager des Lumen Vietnam Fund: Vietnam steht 2026 am We…

Bereit für eine neue Zeit? Carmignac Patrimoine | Carmignac

Die globalen Anlagemärkte sind im Umbruch. Paradigmen haben sich verändert, s…

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Rohstoff-Superzyklus: Drei Megatrends als zentrale Treiber

Energiewende, Digitalisierung, Urbanisierung: Diese drei starken Megatrends t…

Innovatives Investieren in einer konzentrierten Welt | DPAM

Die letzten 3 Jahre wurden von wenigen KI-Techunternehmen dominiert. Jetzt br…

Weitere Praxistipps:

Datenpanne – was tun?

Sie sind Hacking- oder Phishing-Opfer? Kundendaten sind betroffen? Dann heißt…

ETFs: Risiken beim „passiven“ Anlegen beachten

Einfach in einen ETF auf den MSCI World anlegen. Das galt lange als erfolgver…

Grundlagenwissen: Aktive und passive Investmentwerkzeuge

Investmentfonds sind aktiv, ETFs sind passiv. Diese einfache Zweiteilung war …