Digitalisierung bietet eine ungeheure Vielfalt an Möglichkeiten. Wie Sie mit digitalen Helferlein und dem richtigen Maß zwischen direktem Kontakt und Digitalisierung mehr für Ihre Kunden und sich herausholen können.

Die Appstores übervoll, die Angebote spezialisierter Software reichlich, die Unterstützung durch Pools und Depotbanken vielseitig – es fehlt nicht an Möglichkeiten der Digitalisierung in der Anlageberatung. Wer sich nicht verzetteln will, muss Schwerpunkte setzen. Aber wie? Unser Vertriebsdirektor Michael Müller plädiert dafür, sich zuerst die Frage nach dem „Warum?“ zu stellen. Und danach Maßnahmen und Digitalisierungsschritte für sich selbst zu priorisieren.

Warum Digitalisierung?

Wie jede Branche ist auch die Anlageberatung ständigem Wandel unterworfen. Über die letzten Jahrzehnte sind Umfang und Tiefe der Tätigkeiten stetig gewachsen: Komplexere Fondsportfolios, höhere Anforderungen an Transparenz und Dokumentation, wachsende Regulierungsvorgaben. Wer mehr in seiner begrenzten Arbeitszeit zu erledigen hat, muss die Effizienz steigern. Das ist der erste und für viele wichtigste Gesichtspunkt, bei dem Digitalisierung unterstützen kann.

Den zweiten wesentlichen Aspekt bringen Kundinnen und Kunden selbst ein – beziehungsweise ihre sich ändernden Erwartungen an ihre Beratung. Jüngere Kundezielgruppen erwarten von ihrer Beratung

- digitale Angebote, denn Robo-Adviser, „Trade Republic“ und andere Onlinetransaktionsmöglichkeiten definieren den Standard an Schnelligkeit und “Ease-of-use”

- Einschätzungen zu den Märkten, da sie immer informierter sind, aber dennoch den Rat des Beraters schätzen und wünschen

- Jederzeit verfügbare Angebote der Information und Interaktion

Digitale Helferlein reduzieren den Aufwand der Kundenbetreuung

Dort, wo digitale Werkzeuge nicht den Kern Ihrer Leistung in der Beratung und Kundenbetreuung betreffen, können sie praktisch ohne Vorüberlegung eingeführt und verwendet werden. Ihre Vorteile liegen vor allem in der Steigerung der eigenen Produktivität.

Zu dieser Kategorie gehören unter anderem:

Terminvereinbarung: Apps (wie z. B. Calendly) bieten Ihren Kunden jederzeit die Möglichkeit, schnell und einfach einen Beratungstermin mit Ihnen zu vereinbaren. Sie müssen lediglich in Ihrem Kalender Termine für Beratungsgespräche blocken und angeben, in welcher Länge Sie Beratungstermine anbieten möchten. Dann kann der Kunde selbst wählen, welcher Termin passt – automatisierte Meetingbestätigung inbegriffen. Ein Link hierfür kann sowohl auf Ihrer Webseite oder in ihrem E-Mail-Abbinder integriert werden. Der Vorteil: Auch Sie stellen sicher, dass in Ihrer wöchentlichen Arbeit die Kundengespräche nicht zu kurz kommen. Solche Terminplanungstools eignen sich auch dazu, Webinare zu planen, da sie auch da das Teilnehmermanagement übernehmen.

Beratung via Video: Die Einschränkungen im Zuge der Corona-Pandemie haben über alle Altersklassen hinweg die Nutzung von Videoconferencing deutlich erhöht. Eine Entwicklung, die Bestand hat, auch wenn keine Beschränkungen mehr vorliegen. Gleich ob über Dienste wie Adobe Teams, Zoom oder GoToWebinar – Videoconferencing bietet nicht nur eine kurzfristige, schnellere Durchführung von Beratungsgesprächen, was gerade für beratungsintensive Kunden eine effiziente Option der Betreuung darstellt. Es erweitert auch gleichzeitig ihren Aktionsradius, da Sie mehr Kunden in einem weiteren räumlichen Einzugsgebiet mit geringerem Zeitaufwand (z. B. Fahrstrecken) erreichen können. Und ein Taping lässt sich technisch unaufwändig abwickeln.

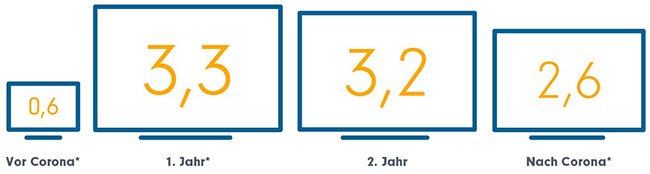

Gestiegene Akzeptanz: Videogespräche (h pro Woche)

*Basis: 1.005 Personen in Deutschland ab 16 Jahren | *2021: n=1.002

Quelle: Bitcom, 2022

Newsletter: Dem gestiegenen Informationsbedarf Ihrer Kunden können Sie mit einem Newsletter nachkommen. Informieren Sie regelmäßig über die Entwicklung an den Anlagemärkten oder über neue Produkte. Anbieter wie Mailchimp oder Inxmail bieten teils kostenlos und ohne viel Vorkenntnisse Vorlagen für Newsletter an. Und solange es sich um Serviceinformationen und keine Produktwerbung handelt, benötigen Sie auch keine Einwilligung zum Erhalt des Newsletters. Wer sicher gehen möchte, sollte dies einmalig vorab erfragen und sich bei allen Neukunden entsprechend bei der Aufnahme der Daten direkt die Einwilligung geben lassen.

Unser Tipp: Nutzen Sie die Beiträge zu Investmentthemen auf FFB Fondsgespräche, um die Inhalte Ihres Newsletters zu gestalten. Setzten Sie gern auch zur Verfügung gestellte Downloads für Ihre Zwecke ein. Die für die Beratung nutzbaren Grafiken sind mit dem Hinweis „Grafik auch als Download verfügbar“ gekennzeichnet und bereits mit den entsprechenden Quellen zur direkten Verwendung versehen.

Wie ansetzen bei der Digitalisierung der Beratungsleistung?

Je mehr Sie sich dem Kerngeschäft der Beratung nähern, desto umsichtiger muss Digitalisierung eingesetzt werden. Der Wert des persönlichen Kontaktes und des Eingehens auf individuelle Problemstellungen darf bei allem Digitalisierungseifer nicht vergessen werden. Doch dort wo standardisierte Prozesse und Lösungen in der Beratung verfügbar sind, sollten sie automatisieren.

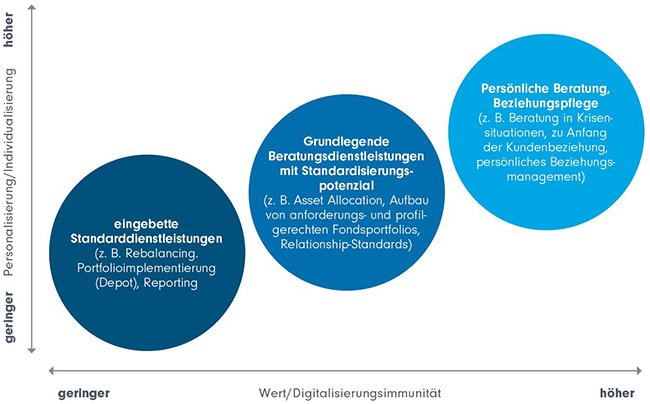

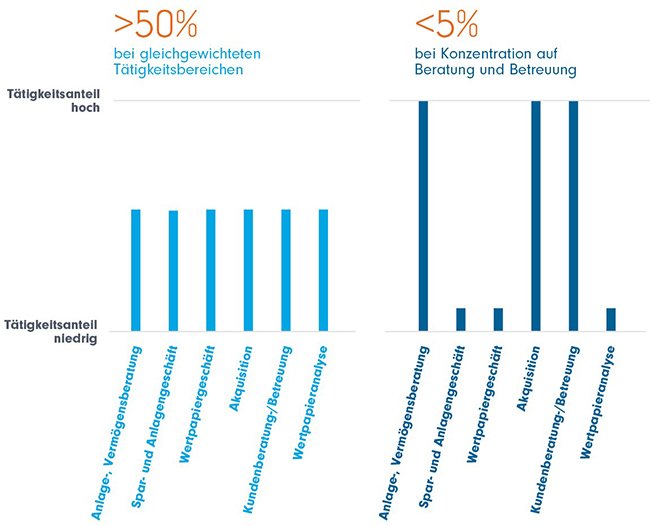

Beratertätigkeiten: Unterschiede in der digitalen Automatisierbarkeit

Quelle: FFB. Darstellung zur Illustration

Mit den digitalen Beratungsstrecken, die zum Beispiel Ihr Pool zur Verfügung stellt, lassen sich insbesondere die Pflichten der Protokollierung und Dokumentation effizient erfüllen. Aber auch für wertschaffendere Bereiche wie Rebalancing und Reporting ist heute digitale Automatisierung verfügbar – zum Beispiel mit dem FFB Modellportfolio-Tool. Die Asset Allocation und Portfolioeffizienz lassen sich mithilfe spezialisierter Software optimieren.

Wo anfangen bei der Digitalisierung der Beratungsleistung?

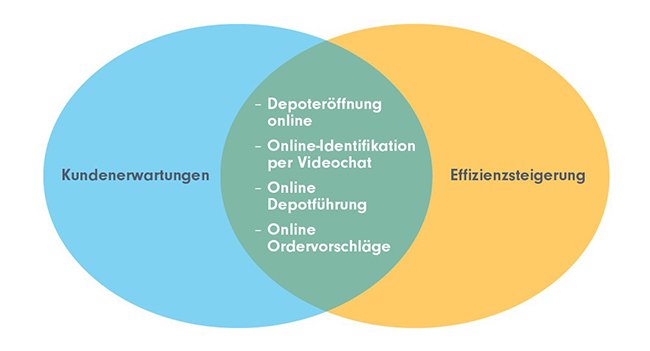

Setzen Sie zunächst auf solche Digitalisierungsschritte, die in der Schnittmenge der beiden grundlegenden, eingangs beschriebenen Treiber der Digitalisierung liegen – veränderte Kundenerwartungen und Effizienzsteigerung.

Auf diese Weise schlagen Sie „zwei Fliegen mit einer Klappe“. Zum einen kommen Sie den gestiegenen digitalen Erwartungen gerade Ihrer jüngeren Kunden entgegen. Zum anderen gehen Sie gleichzeitig einige leichte Schritte, um künftig effizienter zu arbeiten, ohne dabei ihr Geschäftsmodell verändern zu müssen.

Beispielhafte Onlineservices der FFB: mit doppelter Wirksamkeit

Quelle: FFB. Schematische Darstellung zu Illustration

Die FFB treibt seit Jahren den Ausbau ihrer Onlineservices und digitalen Fähigkeiten für Sie und Ihre Kunden gezielt voran. Besonderes Augenmerk haben wir dabei auf die entscheidende Phase gelegt, in der Kundenerwartungen erstmals auf das Depotangebot treffen. So geschieht die Depoteröffnung (inzwischen ausschließlich) online. Das ermöglicht auch ungeahnt schnelles Agieren bei der Erstberatung: Denn Ihr Kunde kann das Konto schon vorab vor einen grundlegenden Beratungsgespräch online eröffnen – gemeinsam sind Sie dann direkt handlungsfähig. Auch die erforderliche Identifikation des Kunden ist per Online-Videochat bereits integriert. Das Depot wird vom Kunden und Berater dann online geführt, Orders oder Ordervorschläge des Beraters werden digital online abgewickelt. Auch Sparpläne und sogar Festgelder zum vorübergehenden Parken von Liquidität lassen sich online einrichten.

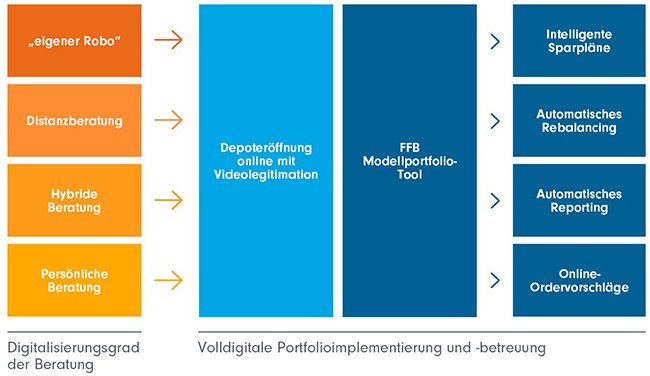

Portfolioimplementierung und Depotbetreuung grundlegend digitalisieren:

mit dem FFB Modellportfolio-Tool

Die Veränderung mit den größten Effizienzhebel ist die vollständige Nutzung des FFB Modellportfolio-Tools. Mit ihm lassen sich Depots Hunderter Kunden mit vergleichbarem Anlageprofil einem Modellportfolio zuordnen. Mit einem Klick können anschließend Portfolioanpassungen in allen angeschlossenen Depots vorgenommen werden. Das Tool übersetzt Anpassungen im Portfolio automatisch in entsprechende Orders (oder vom Kunden freizugebende Ordervorschläge) für die einzelnen Depots.

Rebalancing geht auf gleiche Weise höchst effizient. Für Gruppen von Kunden lassen sich zudem Anforderungen an ein regelmäßiges automatisches Reporting definieren. Und Sparpläne werden „intelligent“, denn das frische Kapital kann automatisch entsprechend der Portfoliostruktur aufgeteilt werden. Auf Wunsch kann ein intelligenter Sparplan sogar Abweichungen des tatsächlichen Kundenportfolios zur Zielstruktur ausgleichen. Auf diese Weise wird nicht nur automatisch jeweils antizyklisch nachgekauft und der Cost-Average-Effekt genutzt, sondern jede Sparrate wirkt auch wie ein „Soft Rebalancing“ – und trägt zum Erhalt des vereinbarten Rendite-Risiko-Profils bei.

Im Zentrum digitaler Effizienz: Das FFB Modellportfolio-Tool

Quelle: FFB. Schematische Darstellung zu Illustration

Das FFB Modellportfolio-Tool ist der Schlüssel zu einer volldigitalen Portfolioimplementierung für alle Partner in der Beratung (§ 32 KWG und §34 f / h GewO). Es ist kompatibel mit allen Formen der Beratung und lässt Ihnen alle Optionen offen – von der traditionellen persönlichen Beratung bis zur Erstellung eines eigenen „Robos“ als komplett digitalem Online-Angebot an Ihre Kunden.

Mit dem richtigen Vorgehen ist Digitalisierung ein wichtiger Faktor in der Weiterweiterentwicklung und Effizienzverbesserung auch für Ihr Geschäftsmodell.

Bilck in die Zukunft bestätigt digitale Weichenstellung

Liegen Sie mit Ihren geplanten Digitalisierungsmaßnahmen und der Einschätzung künftiger Entwicklung Ihres Geschäftsumfeldes richtig? Dazu eine interessante Studie: Das Institut für Arbeitsmarkt- und Berufsforschung der Bundesagentur für Arbeit (IAB) hat systematisch erforscht, wie zukunftsfähig Berufsfelder sind und die konkreten beruflichen Tätigkeiten in ihnen. Im Zuge dessen wurden Werte für die digitale Ersetzbarkeit von Tätigkeiten berechnet. Im Futoromat des IAB lässt sich nach Eingabe der Berufsbezeichnung „Anlageberater/in“ ermitteln, wie digitale Technologien die einzelnen Aufgabenbereiche verändern werden (eine interessante Übung!).

Die Kernergebnisse haben wir für Sie in der Grafik „Digitale Automatisierbarkeit in der Anlageberatung“ zusammengefasst. Die Bezeichnungen der Tätigkeitsfelder entsprechen der Kategorisierung des IAB.

Digitale Automatisierbarkeit in der Anlageberatung (ausgewählte Kerntätigkeiten)

Quelle: Institut für Arbeitsmarkt- und Berufsforschung der Bundesagentur für Arbeit (IAB), 2022; https://job-futuromat.iab.de/. Berufsprofil: Anlageberater/in.

Das Ergebnis ist eindeutig. Wenn man alle traditionellen Tätigkeiten in der Anlegeberatung betrachtet, sind diese zu mehr als der Hälfte durch digitale Lösungen ersetzbar bzw. effizienter zu gestalten. Eine Konzentration der eigenen Arbeitskraft auf die Kernfunktionen der individuellen Betreuung und Beratung dagegen macht immun gegen den Ersatz durch Digitalisierung und stellt damit eine werthaltige Tätigkeit dar, für die Kunden auch in Zukunft bereit sein werden zu zahlen.

Wo digitale Automatisierbarkeit möglich ist, wie etwa in der Verwaltung von Depots und Portfolios, sollten Sie diese auch zunehmend konsequent nutzen. Sonst laufen Sie Gefahr künftig Ihre Leistungen unter zu hohen Kosten zu erbringen – und das ist kein guter Ausgangspunkt für ein nachhaltig erfolgreiches Geschäftsmodell.

Downloads für Ihre Beratung:

Weitere Praxistipps zu diesem Thema

Das FFB Modellportfolio-Tool

Kernstück für ein zukunftssicheres Geschäftsmodell

Es ermöglicht nicht nur Vermögensverwaltern sondern auch Fondsanlagenvermittlern die kontinuierliche, effiziente Betreuung einer Vielzahl von Kundendepots mit breit diversifizierten Portfolios.

Strategien für Ihre Kundenportfolios:

Globaler Top-Fonds, made in Europe: Carmignac Investissement

Weitere Dollar-Abwertung befürchtet? Gerade beiBei globalen Aktien sind dann …

Bereit für eine neue Zeit? Carmignac Patrimoine | Carmignac

Die globalen Anlagemärkte sind im Umbruch. Paradigmen haben sich verändert, s…

KI wird uns (wahrscheinlich) nicht arbeitslos machen | Pictet

KI wird die Arbeitswelt transformieren, aber nicht massenhaft Jobs vernichten…

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Rohstoff-Superzyklus: Drei Megatrends als zentrale Treiber

Energiewende, Digitalisierung, Urbanisierung: Diese drei starken Megatrends t…

Innovatives Investieren in einer konzentrierten Welt | DPAM

Die letzten 3 Jahre wurden von wenigen KI-Techunternehmen dominiert. Jetzt br…

Weitere Praxistipps

Datenpanne – was tun?

Sie sind Hacking- oder Phishing-Opfer? Kundendaten sind betroffen? Dann heißt…

Chartanalyse: Spannend – aber auch sinnvoll?

Einfach zahlenbasiert anlegen: So wird Chartanalyse oft dargestellt. Doch wen…

ETFs: Risiken beim „passiven“ Anlegen beachten

Einfach in einen ETF auf den MSCI World anlegen. Das galt lange als erfolgver…