Nach den Turbulenzen der letzten Jahre sind wieder vermehrt Zweifel an dem Erfolg einer langfristigen Kapitalanlage aufgekommen. Deshalb lohnt sich der Blick in die Grundlagen eines aktiven Portfoliomanagements (auch als PDF).

Anlagemärkte haben schwierige Jahre hinter sich. Gerade das Jahr 2022 beanspruchte die Nerven von Anlegerinnen und Anlegern. Doch gute Gründe sprechen dafür, auch Kapitalanlagen zu berücksichtigen, die deutliche Schwankungsrisiken beinhalten – zumindest, wenn man langfristig orientiert ist und über einen längeren Zeitraum investiert bleiben kann. Viele Anlageziele lassen sich ohne deren Renditen kaum erreichen. Zudem: Die letzten Jahre haben gezeigt, wie sehr Inflation an der Kaufkraft unseres Kapitals zehrt. Und das tut sie nicht nur, wenn die Teuerungsraten jenseits der 4% liegen (siehe Grafik). Nur Kapitalanlagen mit hinreichender Rendite können vor realen Kaufkraftverlusten des angelegten Geldes schützen.

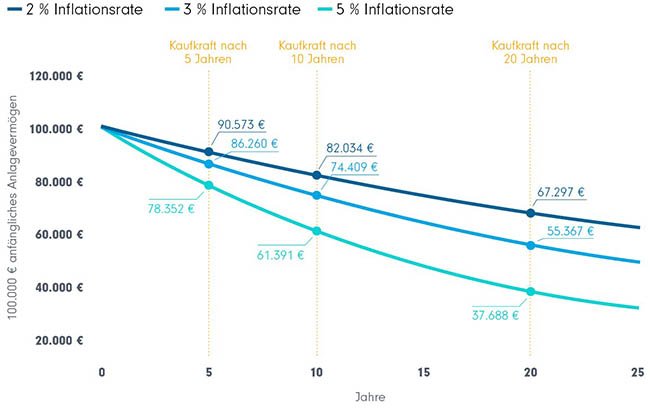

Inflation frisst Kaufkraft unseres Geldes

Grafik zur Illustration. Es werden keine Prognosen zum Anstieg der Verbraucherpreise gegeben. Darstellung: FFB.

Auch wenn die Beträge (nominal) gleichbleiben: Wir können uns real immer weniger davon kaufen. Wieviel das gerade auf lange Sicht ausmacht, verdeutlicht die Grafik. Bei einer dauerhaften Inflation von 2 Prozent hat unser Geld nach 20 Jahren rund ein Drittel seiner Kaufkraft verloren. Und diese Inflationsrate gilt bei den Zentralbanken als Geldwertstabilität. Bei drei Prozent Inflation ist die Kaufkraft bereits nach zehn Jahren um rund ein Viertel gesunken, bei fünf Prozent pro Jahr ist dies sogar schon nach etwa fünf Jahren der Fall.

Investition in Sachwerte: eingebauter Inflationsschutz

Eine Investition in Sachwerte kann über einen „eingebauten“ Inflationsschutz verfügen. Denn wenn sich die Werte, die man erworben hat, weiterhin großer Beliebtheit erfreuen und von anderen gekauft werden, steigen in der Regel auch ihre Preise und können selbst eine höhere Inflation kompensieren.

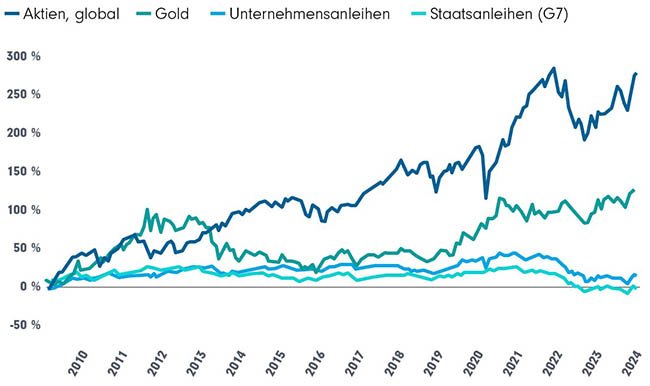

Zu Sachwerten gehören Immobilen, Rohstoffe und insbesondere Aktien. Mit einem Aktieninvestment kauft man Anteile eines Unternehmens in der Hoffnung, diese zu einem späteren Zeitpunkt wieder zu einem höheren Preis (Aktienkurs) verkaufen zu können. Ein weiterer Aspekt kommt hier hinzu: Im Gegensatz zum Beispiel zu Gold, dessen Preise sich eher aufgrund von Angebot und Nachfrage allein entwickeln, können Aktien ihren Wert an sich steigern. Wenn ein Unternehmen über die Zeit wächst und höhere Gewinne erzielt, steigt sein Substanzwert. Und das ist neben der reinen Nachfrage eine weitere wichtige Grundlage für den steigenden Kurs seiner Aktien.

Anders ist es übrigens bei der Kapitalanlage in Anleihen. Hier stellen wir als Investierende Fremdkapital auf Zeit zur Verfügung. Wer Anleihen begibt, verspricht – neben der Zinszahlung gemäß dem Kupon der Anleihe – das Kapital bei Endfälligkeit zurückzuzahlen. Das allerdings zum Nominalbetrag. Die Inflation schlägt also ungebremst zu.

Sachwertinvestition in Aktien: mit attraktiver Rendite (über 15 Jahre)

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Eine Kapitalanlage in Indizes ist nicht möglich, die Darstellung dient lediglich illustrativen Zwecken. Abgebildet ist die Wertentwicklung von Indizes, in die nicht investiert werden kann (ohne Berücksichtigung von Kosten). Aktien, global: MSCI World Index, Staatsanleihen (G7): FTSE Group-of-Seven (G7) Government Bond Index, Unternehmensanleihen: Markit iBoxx USD Liquid Investment Grade Index.

Quelle: Refinitiv/Datastream. Zeitraum: 31.01.2009 bis 31.01.2024. Darstellung: FFB.

Mit Risiken leben: Langfristig geht das besser

Wenn auch eine Kapitalanlage mit langfristigem Inflationsschutz für die meisten unerlässlich ist, bekommt man die Renditevorteile etwa von Aktien gegenüber anderen Kapitalanlagen nicht umsonst. Denn neben der Möglichkeit des Totalverlustes (wenn die Unternehmensbeteiligung durch die Aktie wertlos wird), bringen Aktien immer erhebliche Schwankungsrisiken mit. Wer mithilfe von Investmentfonds oder ETFs in Aktien investiert, streut allerdings das eigene Risiko. Insbesondere wird das Kapitalverlustrisiko gegenüber einem Einzelinvestment in nur eine Aktie deutlich gesenkt, weil das angelegte Kapital auf Wertpapiere einer Vielzahl von Unternehmen verteilt wird. Schwankungsrisiken (Volatilität) werden zwar auch vermindert, aber nicht gänzlich verhindert und können somit noch erheblich zur Verunsicherung bei Anlegenden führen.

Höheres Gewinnpotenzial: Die Volatilität steigt

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Darstellung dient lediglich illustrativen Zwecken. Darstellung: FFB.

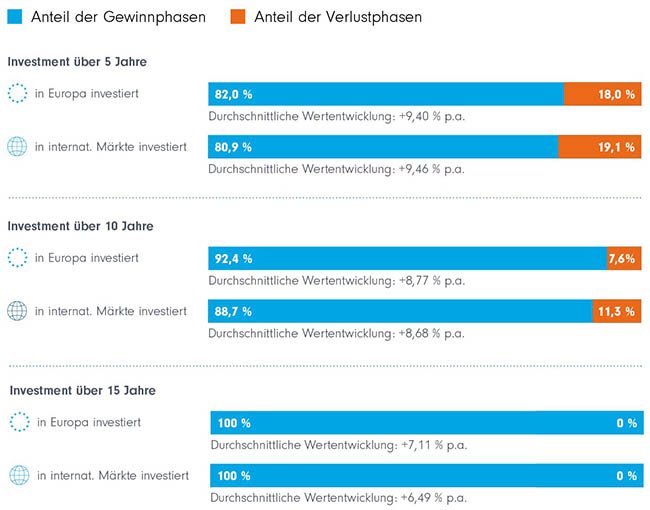

Doch wer investiert, sollte sich auch immer die Bedeutung des eigenen Zeithorizontes vor Augen halten. Denn wer sich mehr Zeit geben kann, bis das Kapital wieder verfügbar sein muss, kann die Erfolgsaussichten seiner Anlage erheblich steigern. Das lässt sich zumindest im Rückblick auf globale und europäische Aktienmärkte eindeutig belegen. Für die Grafik wurden alle 5-, 10- und 15-Jahreszeiträume aus 35 Jahren betrachtet und ausgewertet. Dabei blickt die Statistik von einem extrem ungünstigen Zeitpunkt zurück (dem Ende des „Schreckensjahres“ 2022). Und dennoch: Selbst dann fand sich innerhalb der 35 Jahre seit 1987 kein einziger 15-Jahres-Zeitraum mit einer negativen Wertentwicklung für Aktien – weder in Europa noch bei weltweiter Betrachtung.

Aktien langfristig mit positiven Ergebnissen

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Eine Kapitalanlage in Indizes ist nicht möglich, die Darstellung dient lediglich illustrativen Zwecken. Quellen: Datastream/Refinitiv, Zeitraum: 31.12.1987 bis 31.12.2022. Durchschnittliche jährliche Wertentwicklung, berechnet über alle möglichen 5-, 10-, und 15-Jahresperioden (jeweils zum Monatsende), die von 1987 bis 2022 möglich waren. Berechnung auf Basis des MSCI Europe Index und des MSCI World Index, jeweils in Total Return in USD. Darstellung: FFB.

Portfolios und die Idee der Diversifikation

Das wirkungsvollste Instrument, die Risiken des eigenen Investments so zu steuern, dass sie für uns selbst tragbar werden, ist der Aufbau diversifizierter Portfolios. Diversifizieren bedeutet, Kapitalanlagen in einem Anlageportfolio zu kombinieren, deren Preise (Kurse) sich unter denselben Kapitalmarktbedingungen nicht gleichlaufend entwickeln. Über viele Jahrzehnte war das bei Aktien und Anleihen der Fall, weshalb diese beiden Anlageklassen auch als Grundlage zur Diversifikation von Anlageportfolios herangezogen werden. Die nachstehende Grafik zu der letzten großen Krise (der Corona-Einbruch an den Aktienmärkten) verdeutlicht die Idee. Während Aktien im ersten Quartal 2020 um mehr als 20 % nachgaben, nachdem der Pandemiestatus ausgerufen wurde, konnten Anleihen ihren Wert weitgehend halten. Ein Portfolio, das neben Aktien auch Anleihen enthielt, wurde damit weniger von Wertschwankungen erfasst als reine Aktienanlagen.

Anleihen: Portfoliostabilisierung während des Corona-Einbruchs

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Darstellung dient lediglich illustrativen Zwecken. Abgebildet ist die Wertentwicklung von Indizes, in die nicht investiert werden kann (ohne Berücksichtigung von Kosten). Aktien, global: MSCI World Index, Anleihen, gobal: Bloomberg Barclays Global Aggregate Bond Index.

Quelle: Refinitiv/Datastream. Zeitraum: 31.12.2019 bis 31.03.2020. Darstellung: FFB

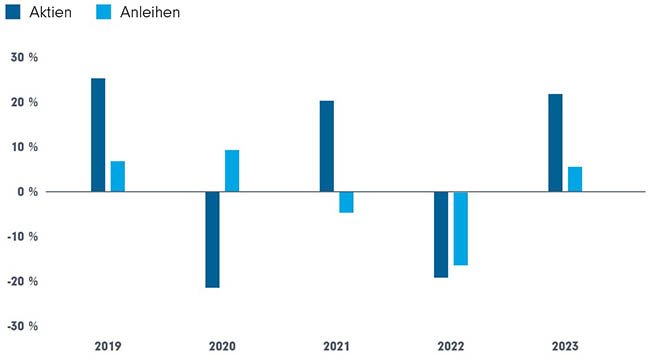

Wenn man die Wertentwicklung von Aktien und Anleihen in den letzten fünf Jahren gegenüberstellt (12-Monatszeiträume), kann man den ausgleichenden Effekt beobachten. Eine Ausnahme wird jedoch deutlich: 2022. In diesem Jahr waren die Wertentwicklungen von Aktien und Anleihen gleichermaßen negativ. Das resultierte jedoch aus einer außergewöhnlichen Sondersituation, in der die Kurse von Anleihen durch steigende Leitzinsen gleichzeitig mit den Aktienkursen unter Druck gerieten (Mehr dazu? Hier!).

Anleihen und Aktien: Wertentwicklung im Vergleich

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Darstellung dient lediglich illustrativen Zwecken. Abgebildet ist die Wertentwicklung von Indizes, in die nicht investiert werden kann (ohne Berücksichtigung von Kosten). Aktien, global: MSCI World Index, Anleihen, gobal: Bloomberg Barclays Global Aggregate Bond Index.

Quelle: Refinitiv/Datastream. Fünf 12-Monats-Zeiträume von 31.12.2018 bis 31.12.2023. Darstellung: FFB

Portfolios: eigene Ziele und Risikobereitschaft sind entscheidend

Die ersten Überlegungen zum Aufbau eines Portfolios gehen immer von der persönlichen Risikotoleranz aus. Wer Nerven aus Stahl hat und auch zeitweilige Verluste verkraftet, ohne überstürzt das eigene Investment zu verkaufen, kann den Großteil des zu investierenden Geldes in risikobehaftete Anlagen wie Aktien stecken und hier sogar offensive Strategien mit hohen Renditechancen wählen.

Anlegerinnen und Anleger, die sich für weniger belastbar bei Kursschwankungen halten, greifen häufiger zu einem Portfolio mit Anleihe-Schwerpunkt. Zwischen diesen beiden Polen ist ein ausgewogenes Portfolio angesiedelt, das die Stabilität von Anleihen und die Renditechancen von Aktien zu gleichen Teilen berücksichtigt.

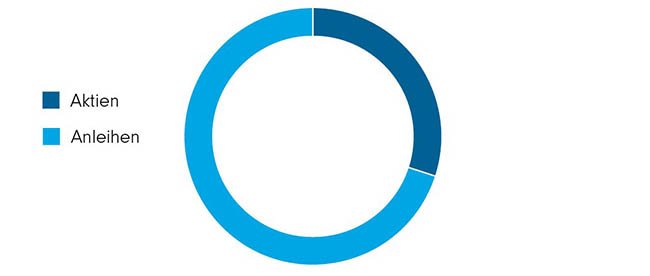

Das defensive Portfolio

Für sicherheitsorientierte Anlegerinnen und Anleger können defensive Portfolios die richtige Wahl sein. Da diese Risiken scheuen, befinden sich hier im beispielhaft dargestellten defensiven Musterportfolio zu 70 Prozent Anleihen.

Anleihen gelten als weitgehend stabil, sind grundsätzlich verzinst und schwanken weniger im Wert als Aktien. Diese sind nur zu 30 Prozent in diesem Portfolio berücksichtigt. Zusammengenommen besteht im Normalfall mit dem defensiven Portfolio die Chance, der Inflation zu trotzen und das Kapital auch in seiner Kaufkraft zumindest zu erhalten. Auch bei kürzerem Anlagehorizont, bis das angelegte Kapital wieder benötigt wird, kann sich ein schwankungsärmeres Portfolio empfehlen.

Beispielhaft und nur zur Illustration. Darstellung: FFB

Das ausgewogene Portfolio

Dieses Portfolio strebt ein Gleichgewicht aus Risiko und Ertragschancen an. Höhere Renditen sind Anlegenden in ausgewogenen Portfolios schon wichtig. Sie wollen ihr Geld vermehren, jedoch nicht um jeden Preis. Dementsprechend besteht das Depot zu gleichen Teilen aus Anleihen und Aktien.

Das wachstumsorientierte Portfolio

Wer wachstumsorientiert investiert, legt Wert auf hohe Renditen. Dafür müssen Anlegerinnen und Anleger aber auch bereit sein, auf hohe Sicherheit zu verzichten. Geht es zwischendurch mit dem Wert ihres Portfolios bergab, sollten sie nicht ins Schwitzen geraten, sondern darauf vertrauen, dass es langfristig wieder bergauf geht. Besser noch: Auch die Gelegenheit nutzen, bei temporär niedrigen Kursen nachzuinvestieren, um somit vom Wiederaufschwung stärker profitieren zu können.

Bei einem solchen Portfolio müssen Anlegende auf Wertschwankungen vorbereitet sein. Anleihen sind hier nur zu 30 Prozent vertreten, Aktieninvestments zu 70 Prozent enthalten. Auf jeden Fall sollte das Kapital über einen längeren Zeitraum planmäßig nicht entnommen werden müssen, um mögliche zwischenzeitliche Schwankungen auszusitzen.

Beispielhaft und nur zur Illustration. Darstellung: FFB

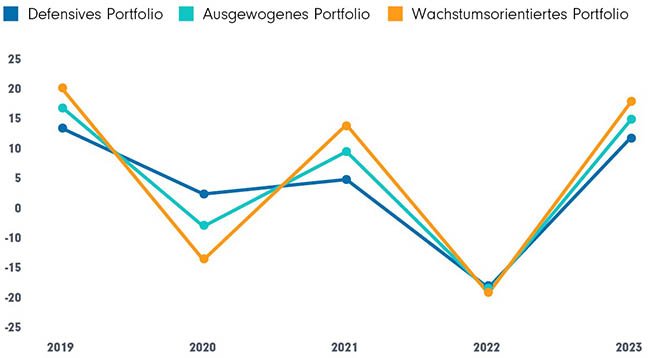

Die Wirkung der risikoärmeren oder risikobewussteren Anlageentscheidung für einen der drei Portfoliotypen lässt sich auch an den Schwankungen der Renditen ablesen. Die Grafik zeigt die Wertentwicklung von fünf aufeinander folgenden 12-Monatszeiträumen.

Defensivere Portfolios: Geringere Schwankungsbreiten

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Darstellung dient lediglich illustrativen Zwecken. Abgebildet ist die Wertentwicklung von Indizes, in die nicht investiert werden kann (ohne Berücksichtigung von Kosten). Aktien, global: MSCI World Index, Anleihen, global: Bloomberg Barclays Global Aggregate Bond Index. Die jeweilige 12-Monatsrendite sind unter der Annahme eines Rebalancing jeweils zum Ende des vorangegangenen Zeitraums berechnet (Rebalancing = Wiederherstellung der ursprünglichen Anteile der Anlageklassen am Portfolio, z. B. 30% Aktien und 70% Anleihen für das defensive Portfolio).

Quelle: Refinitiv/Datastream. Fünf 12-Monats-Zeiträume von 31.12.2018 bis 31.12.2023. Darstellung: FFB

Mit den Risiken von Schwankungen, die man in den vorgestellten drei Portfolio-Grundtypen aushalten können sollte, steigen allerdings auch die Renditeerwartungen. Das hat sich in der Vergangenheit an den Wertentwicklungen gezeigt (siehe Grafik).

Wertentwicklung der drei Portfoliotypen im Vergleich

Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Die Darstellung dient lediglich illustrativen Zwecken. Abgebildet ist die Wertentwicklung von Indizes, in die nicht investiert werden kann (ohne Berücksichtigung von Kosten). Aktien, global: MSCI World Index, Anleihen, global: Bloomberg Barclays Global Aggregate Bond Index. Rebalancing nicht berücksichtigt. Ausgangsgewichte in den Portfolios: Defensives Portfolio: 30% Aktien, 70% Anleihen; ausgewogenes Portfolio: 50% Aktien, 50% Anleihen; wachstumsorientiertes Portfolio: 70% Aktien, 30% Anleihen.

Quelle: Refinitiv/Datastream. Stand: 31.12.2023. Darstellung: FFB

Beratungschancen: Verfeinerte Portfolios

Während die Grundüberlegungen zum Portfolioaufbau immer gleich sind (wie oben beschrieben), können versierte Beraterinnen und Berater für ihre Kundinnen und Kunden feiner differenzierte Portfolios gestalten. Eine sorgfältige Fondsauswahl kann die Chance auf Mehrerträge erhöhen, eine strategische oder taktische Schwerpunktsetzung kann die Aussicht auf Chancennutzung verbessern oder individuelle Zielsetzungen können präziser berücksichtigt werden. Das Universum aus Investmentfonds und ETFs, die in Depots bei der FFB gekauft werden können, eröffnet hierzu vielfältige Möglichkeiten.

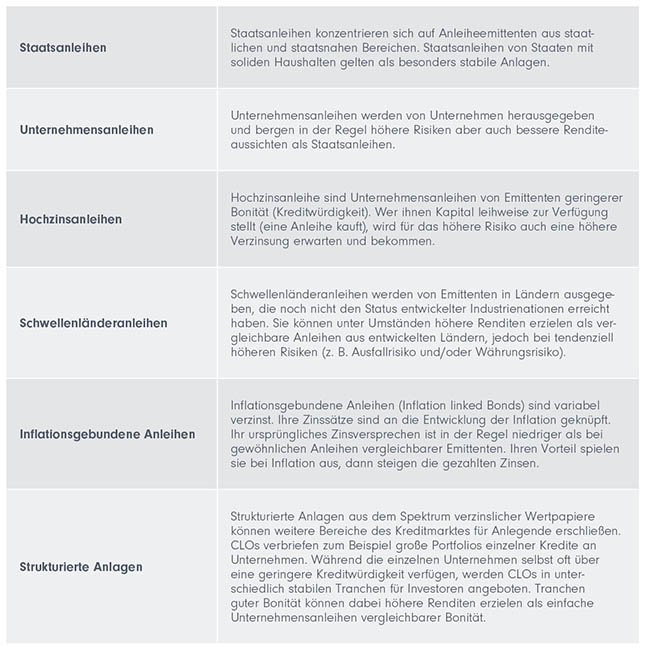

Möglichkeiten der Schwerpunktsetzung mit Anleihefonds

Mit Fonds aus dem Anleihespektrum lassen sich innerhalb des Portfolios gezielt Eigenschaften ausbauen, die von den Anlegenden gewünscht sind bzw. deren Ziele möglichst gut unterstützen. Beispiele zeigt die Tabelle:

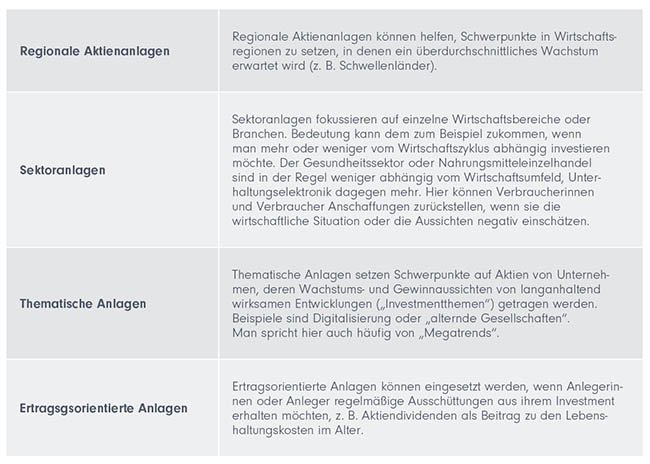

Möglichkeiten der Schwerpunktsetzung mit Aktienfonds

Auch Aktienfonds sind äußerst vielfältig und bieten weitere Möglichkeiten, ein Anlageportfolio individuell auszugestalten. Beispiele in der Tabelle.

Beratungschancen: Erweiterte Diversifikation

Nicht nur in der Schwerpunktsetzung innerhalb der einfachen hier skizzierten Portfoliomodelle aus Aktien und Anleihen können Beraterinnen und Berater einen Mehrwert für ihre Kundinnen und Kunden bieten. Weitere Anlageklassen können in das Portfolio einbezogen werden, etwa um die Diversifikation noch zu verbessern.

Möglichkeiten der Diversifikation durch weitere Anlageklassen

Auch hierfür bieten Fonds in einem Depot bei der FFB vielfältige Optionen.

Fazit für Anlegerinnen und Anleger

Der Aufbau eines diversifizierten Portfolios ist Grundlage für jedes Investment, das auf die persönlichen Anlageziele und die eigene Risikobereitschaft abgestimmt werden soll. Durch ein solches Portfolio können Anlageklassen mit höheren Schwankungsrisiken einbezogen werden, die aber für das Erreichen unverzichtbarer Anlageziele erforderlich sind. Die zentrale Botschaft an den Anlegenden hierbei ist: Je höher die Renditeerwartung, desto höher ist das damit verbundene Risiko temporärer Schwankungen, das es auszuhalten gilt – und demzufolge desto länger sollte der zeitliche Anlagehorizont sein. Über die grundlegende Unterteilung des Anlagekapitals in Aktien- und Anleiheinvestments hinaus lassen sich Portfolios weiter differenzieren und diversifizieren. Die verschiedenen Instrumente aus dem breiten Angebotsuniversum an Fonds und ETFs können dafür im Rahmen eines FFB Fondsdepots oder FFB FondsdepotPlus eingesetzt werden.

Kennen Sie unsere große Reihe „Praxistipps“ mit wertvollen Hinweisen, die Ihre Beratungspraxis sicher, besser und effizienter machen? Erfahren Sie beispielsweise, wie sie „mehr aus Ihrer Zeit machen“ oder Ihr Geschäft vor Cyberangriffen schützen in weiteren Ratgeberbeiträgen auf FFB Fondsgespräche.

Downloads für Ihre Beratung:

Weitere Praxistipps

- 2026/01/23 Fondsportfolios: Strategien im Rentenalter (Teil 1)

- 2025/10/01 Datenpanne – was tun?

- 2025/06/09 Chartanalyse: Spannend – aber auch sinnvoll?

- 2025/04/15 ETFs: Risiken beim „passiven“ Anlegen beachten

- 2025/03/21 Der Index – ein Kunstprodukt

- 2025/03/08 VIX: Was bedeutet das „Angstbarometer“

- 2025/02/24 Geldanlage verstehen: Anlegen mit Gegenparteirisiko - Teil 2

- 2025/02/10 Geldanlage verstehen: Anlegen OHNE Gegenparteirisiko

- 2024/08/19 Frühindikatoren auf dem Prüfstand

- 2024/06/18 Der Konjunktur auf der Spur: Frühindikatoren

- 2024/05/13 Von der Segmentierung zum Angebot

- 2024/02/13 Besser investieren mit diversifizierten Portfolios

- 2024/01/29 Tagesgeld, Festgeld, Geldmarktfonds – Pros & Cons

- 2024/01/09 Wie funktionieren Tagesgeld, Festgeld, Geldmarktfonds?

- 2023/10/06 Grundlagenwissen: Aktive und passive Investmentwerkzeuge

- 2023/09/15 Aktiv oder passiv? (K)eine grundsätzliche Entscheidung

- 2023/06/02 Zentralbanken: Entscheidend, nicht allmächtig

- 2023/05/19 Bruttoinlandsprodukt (BIP): Wirklich so wichtig?

- 2023/05/06 Aktien, Anleihen & Co.

- 2023/04/21 Wie Unternehmen funktionieren

- 2023/02/03 Phishing und E-Mail-Hacking

- 2023/01/19 Bestehen Sie den Passwort-Test?

- 2022/11/04 Modellportfolio – das Mehr-Wert-Portfolio

- 2022/10/24 Digitalisierung: Tun, worauf es wirklich ankommt

- 2022/09/26 Kunden entwickeln statt Kunden haben

- 2022/09/21 Stress, lass nach: Wie Sie mehr schaffen bei weniger Arbeit

Ergebnisse gefunden

Strategien für Ihre Kundenportfolios:

Die Kraft der Innovation | DPAM

Innovation treibt Gewinne, Gewinne treiben Aktienkurse. Diese Überzeugung ste…

Globaler Top-Fonds, made in Europe: Carmignac Investissement

Weitere Dollar-Abwertung befürchtet? Gerade beiBei globalen Aktien sind dann …

Rohstoff-Superzyklus: Drei Megatrends als zentrale Treiber

Energiewende, Digitalisierung, Urbanisierung: Diese drei starken Megatrends t…

Weitere Praxistipps:

Fondsportfolios: Strategien im Rentenalter (Teil 1)

Wir leben immer länger und bleiben länger aktiv (Stichwort „Longevity“), auch…

Datenpanne – was tun?

Sie sind Hacking- oder Phishing-Opfer? Kundendaten sind betroffen? Dann heißt…

Chartanalyse: Spannend – aber auch sinnvoll?

Einfach zahlenbasiert anlegen: So wird Chartanalyse oft dargestellt. Doch wen…